リスク管理最前線 第28回 〜バリュー・アット・リスク実践編 ヒストリカル・シミュレーション法〜

- 欧米金融機関の現場から

- リスク管理コラム

- リスク管理最前線

バリュー・アット・リスク実践編 ヒストリカル・シミュレーション法

前回はバリュー・アット・リスク(以下「VaR」)推定手法のうち、比較的簡便な分散共分散法を取り上げましたが、今回は金融機関において広く実用化されているヒストリカル・シミュレーション法についてご紹介します。

ポイント1:ヒストリカル・シミュレーション法とは

ポイント2:ヒストリカル・シミュレーション法の利点

ポイント3:ヒストリカル・シミュレーション法の欠点

ポイント1:ヒストリカル・シミュレーション法とは

ヒストリカル・シミュレーションとは、各リスク指標の変動率(または変動幅)のサンプルとして、過去の実際の市場データを用いるVaRの推定手法です。

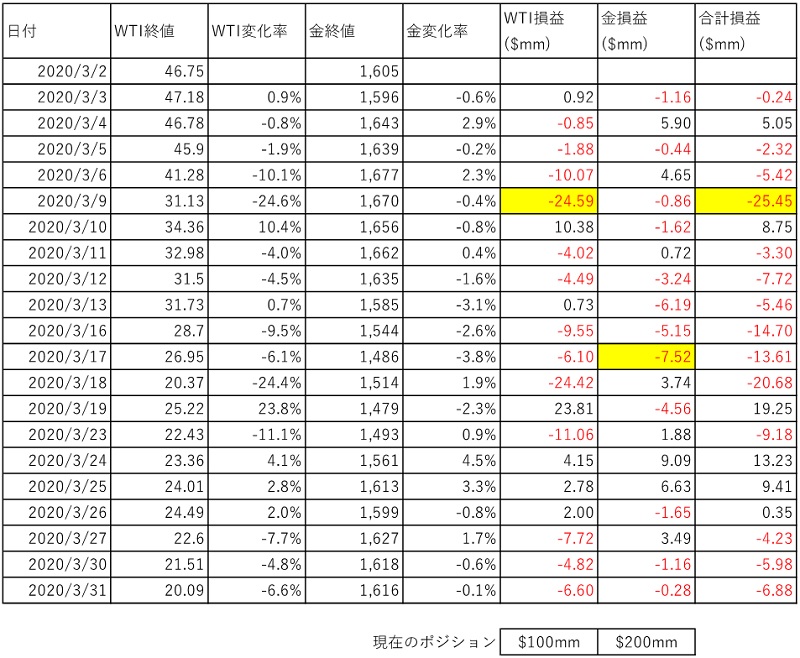

例として現在1億米ドル相当額の原油と2億米ドル相当額の金を保有している場合を考えます。このポートフォリオのVaR推定にあたり、まずは過去一定期間の原油と金の日次(保有期間1日のVaRを推定する場合)の終値を市場データから取得し、日次の変化率を求めます。そして現在のポジションに対して、同様の変化が生じた場合の日次損益を資産毎に計算します。下表は例として2020年3月の市場データを使って日次のポートフォリオ損益をシミュレーションした結果となります。

ヒストリカル・シミュレーション法

表において、一番右側の合計損益の列が、ポートフォリオ損益のシミュレーション結果となりますが、最大損失額は3月9日の-$25.45mmとなっています。また資産毎に見ると原油がやはり3月9日の-$24.59mm、金が3月17日の-$7.52mmが最大損失となっています。

この例では1ヶ月間のデータを使用していますが、実際のVaR推定にあたってはより長期間の過去データが使用され、3年間あるいは4年間程度のデータを使用するのが一般的です。短期間ですとデータが少なく信頼性に欠けますし、多様な変動パターンを取り込むために長期間のデータを使用すると、かなり昔の変動パターンが現在の市場には当てはまらない場合も多く、バランスを考慮してこの程度のサンプル期間が用いられています。3年間ですと700営業日超の損益シミュレーションのサンプルが得られ、一定の信頼区間(99パーセンタイル、95パーセンタイル等)の最大損失額がVaRとなります。

ポイント2:ヒストリカル・シミュレーション法の利点

この手法の利点は、実際の過去データを直接用いるのでサンプルの作成が容易なことです。分散共分散法の場合、分布、ボラティリティ(標準偏差)、資産間の相関を過去データから推定する必要がありましたが、この手法の場合、実際の観測データを使用することで、サンプルにリスクファクターの分布やリスクファクター間の相関が自然に織り込まれるため、分布や相関の推定作業を必要としません。保有資産や銘柄が多岐に渡り、かつ市場価格の過去データが日次で存在する場合には大変有力な手法となり、広く実用化されている所以です。

ただし過去データの存在が前提となっているので、観測データの質と量が十分でないリスク指標が存在する場合、相関が高いと思われる他のリスク指標のデータで代替する等の処置が必要です。

ポイント3:ヒストリカル・シミュレーション法の欠点

ヒストリカルシ・ミュレーション法の欠点は、過去の実現データに縛られる事です。過去の変動から将来の変動を予測する前提のため、過去データに現れない変動パターンはVaRに織り込まれない事になります。例えば、サンプルデータ期間として過去3年間を用い、もしその期間中一方的に円安傾向が続いていたら、VaRでは円高リスクが織り込まれないというような事態が生じてしまいます。この欠点を補うために、変動を反転したサンプルもデータに加える調整手法等もあります。

しかしより重要なのは、例えばリーマンショック等、大きな市場変動が発生した期間を含む変動もサンプルに取り入れ、かつ保有期間を10日間等に長期化したVaR (ストレスVaRとも呼ばれます)等もリスク指標として併用し、通常のVaRを補完することです。

繰り返しとなりますが、リスクを多面的に見るという点において、他のVaR推定手法や、過去データに縛られないストレス・シナリオによる損失額推定の併用が、リスク管理の実務においては大変重要となります。

◇MRAフェロー 伊東啓介