リスク管理最前線 第54回 〜バリュー・アット・リスク(VaR)マッピング〜

- 欧米金融機関の現場から

- リスク管理コラム

- リスク管理最前線

バリュー・アット・リスク(VaR)マッピング

バリュー・アット・リスク(以下「VaR」)の推定において、どのような手法を用いようとも、取り扱うデータが膨大なことによる煩雑さや、計算負荷の問題から、実務的にポートフォリオのリスクを単純化するプロセスが不可欠です。その手法として、ポートフォリオの各ポジションのリスクを、代表的なリスク・ファクターのエクスポージャーに置き換える「マッピング」があります。今回はこのマッピングについて概要をご紹介します。

マッピングの意義

VaRの最大の効用は、多様なポートフォリオの市場リスクを、全社レベルにまで統合して、一つの指標として、潜在的な損失額を推定できるところにあります。通常その中には金利や債券、外国為替、株式、コモディティ等の多様な種類のポジションが含まれていますが、膨大な数のポジションを個々に取り扱うのは、手間と時間がかかり過ぎ、非現実的です。そこで実際のポジションよりは、かなり少ない数の代表的なリスク・ファクターを定めて、実際のポジションを適当なリスク・ファクターのポジションに置き換えることにより単純化する、マッピングのプロセスが必要となります。

例えば多数のドル/円為替のフォワード契約のポートフォリオの場合、各取引の満期や受け渡しレートは異なりますが、それらを個々に扱うのではなく、すべてドル/円スポットレートのリスクとみなして集計することにより、一つのポジションに置き換えることが可能です。プライシングにおいては、このように単純化することはできませんが、リスク推定目的では十分に受け入れられます。なお、為替フォワードの場合、金利リスクも発生しますが、実務的には金利リスクについてもマッピングが行われ、リスクが勘案されます。

債券の場合において、各債券の価格をリスク・ファクターと捉えることは、煩雑なだけではなく、債券のデュレーションが時間の経過に伴い変化していくため、過去の価格変動率を用いて現在のリスクを推定することは理論的にも適切ではありません。そのため債券のポジションはイールドカーブにマッピングされ、金利スワップ等他の金利ポジションと共にリスクが集計されます。イールドカーブへのマッピングのテクニックに関する議論はつきないのですが、代表的な手法では、リスク・ファクターは満期の異なる金利商品のセットで、通常短期金利は金利先物や金利先渡取引、長期金利は金利スワップ等で構成されます。

また、すべてのポジションについて、過去十分な期間のヒストリカルデータが存在するわけではありません。例えば最近上場した株式の場合、上場前の期間は価格データが存在しませんし、流動性が低い商品の場合、信頼できるヒストリカルデータが収集できないケースも多々あります。このような欠落データの問題の解決策としても、類似のリスク・ファクターへのマッピングは有効です。

マッピングの手順

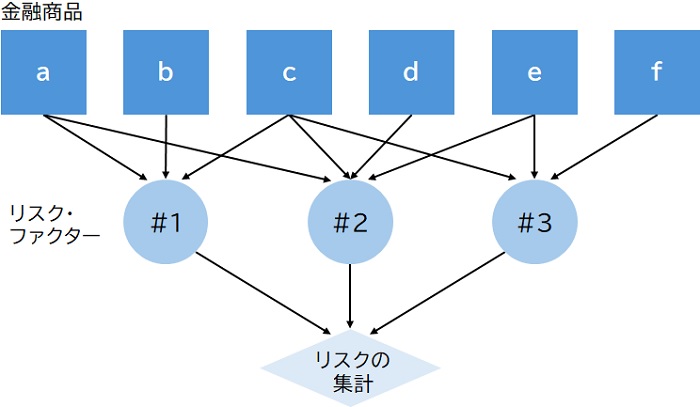

図1はマッピングの手順を概念的に示しています。最初のステップでは、無数の金融商品のポジション(図1のaからf)のリスクを定量化し、定められたリスク・ファクター(図1の#1から#3)のポジションに置き換えます。図のようにマッピングは必ずしも1対1ではなく、一つの商品のリスクが複数のリスク・ファクターにマッピングされるケースも少なくありません。次にリスク・ファクター毎にポジションを集計します。最後にリスク・ファクター毎のポジションと、それらの将来分布予測(通常はヒストリカルデータを用いて推定)を用いて、全体のリスクを集計します。

図1:VaRマッピングの概念図

マッピングにあたって、ある金融商品のリスクが、特定のリスク・ファクターの関数の場合、直接的にポジションの置き換えが可能ですが、そうでない場合、回帰分析等を用いた推計による置き換えが必要になることがあります。金融商品の種類毎のマッピング技法についての詳細は別の機会に譲るとして、最後にトピックスとして、一般的市場リスクと個別銘柄固有リスクに触れます。

一般的市場リスクと個別銘柄固有リスク

リスク・ファクターへのマッピングによる単純化はVaRの推定プロセスにおいて不可欠ですが、過度な単純化により特定のリスクを把握できなくなる事象が発生するため、単純化による情報の喪失と、計算負荷の軽減はトレードオフの関係にあります。例えば2000年代前半に、金融機関において、一般的に個別株式のリスクは株式インデックスのリスク・ファクターにマッピングされていました。例えば日本株式ですと、日経平均のポジションに置き換えられていました。これが一般的市場リスクの考え方ですが、すべての個別株式の変動率が市場インデックスの変動率と同じだと仮定していることになり、個別銘柄固有の価格リスクは把握できていませんでした。十分に分散されたポートフォリオにおいてはあまり大きな問題ではありませんが、ポジションが特定の個別銘柄に偏っている場合等においては、市場に連動しない個別銘柄固有リスクの把握は重要になります。そのため監督当局の要請もあり、コンピューターの進化と相まって、流動性のある上場株式については、個別銘柄をリスク・ファクターとして、固有リスクも捉えられるようにモデルが改善されていきました。

【参考文献】

・The New Benchmark for Managing Financing Risk (Philippe Jorion)

・Market Risk Management and Measurement (Pearson Education) 等

◇MRAフェロー 伊東啓介