知っておきたい金融商品知識 第33回 ~企業はなぜリスクヘッジすべきなのか-ファイナンス研究から(4)~

- 知っておきたい金融商品知識

- 金融商品コラム

- ファイナンス・法務・会計・レギュレーション

企業はなぜリスクヘッジすべきなのか-ファイナンス研究から(4)

企業はさまざまなリスクにさらされており、必要に応じてこれらをヘッジすることが求められる。おもな手段はデリバティブ取引や保険である。その利用目的は、個別契約のリスクヘッジに留まることなく、企業価値そのものを向上させるために実施するという観点から検討すべきであろう。

米国では1980年代から現在に至るまで、なぜ企業はヘッジすべきなのかというテーマについてファイナンス理論からの学術的な研究およびそれらに関する実証研究が盛んに行われてきた。本連載では、現在これらをまとめて紹介している。

本連載第30回(ファイナンス研究から(1))では、企業がリスクを「ヘッジすべき」とされる具体的な理論的根拠を以下の通り分類した。

イ)税引き後企業価値の期待値の向上

ロ)ディストレス(財務状況悪化)リスクのヘッジ

ハ)ステークホルダーの収入安定化による企業価値の向上

ニ)安定的な内部資金を保持することによる投資促進(過少投資問題の解決手段)

ホ)エージェンシー・コストの抑制(資産代替問題およびフリー・キャッシュフロー問題の解決手段)

ヘ)自己資本の解放による企業価値向上

ト)企業経営指標EVA・ROEの向上

今回は、ニについて見ていこう(項番は前回に続けます)。

なお、参考文献については本文末に掲示し、本文中は略記(氏名(発表年))する。

6.安定的な内部資金を保持することによる投資促進(過少投資問題の解決手段を含む)

ヘッジをしない企業はキャッシュフローが安定せず、相対的に内部資金の蓄積が進みにくいので、研究開発のような投資に対しては一般的にコストの高い外部資金によって賄わざるをえないことになり、必要な投資が抑制的になってしまうリスクがある(なお、キャッシュフローのボラティリティが高い企業が投資を抑制したり、資金調達コストが高くなったりすることは、Minton and Schrand(1999)によって実証されている)。投資の抑制、すなわち企業の成長オプションを抑制すれば、その企業の将来価値が小さくなることは当然といえよう。そこで、Froot他(1993)は、ヘッジ行為が適切な投資を促進する効果を産み出すという。

外部資金が多いとディストレス・リスク(財務状況の悪化)が生じる可能性が高まる。ディストレス・リスクは借り入れコスト(信用スプレッド)の上昇を招くし、債権者や格付け機関との交渉などの追加的コスト(deadweight cost)を惹起する。外部の債権者は内部関係者に比較して当該企業に関する情報が少ない(情報の非対称性)ため、高いリターン(利回り)を要求する(「ペッキング・オーダー仮説」 Myers and Majluf 1984)。逆にいうと、企業価値の向上のためには、追加的コストのない内部資金を確保して投資を行うことが望ましいが、そのためにはヘッジ取引によって内部資金を安定化させる必要があるのだ(本文末の注を参考)。

併せて検討すべきものとして「過少投資問題(Underinvestment problem)」(Myers 1977)いうテーマがある。これは、新しいプロジェクトへの投資にはリスクがあるにも関わらず、既存の負債があると、株主は債権者に対する元利の支払いを行った後でないと新しいプロジェクトからのリターンを受け取ることができないので、新しいプロジェクトのNPV(正味現在価値。受取りと支払いの総キャッシュフローの差分の現在価値)が単にプラスというだけではなく、既存の債権者への元利金弁済以上にリターンの大きいものでないと投資を抑制してしまうというものである。したがって、株主が適切な投資判断を行うためにも、高コストの外部資金に依存しないような内部資金の積み上げや既存プロジェクトのリスクヘッジが必要になるということだ。

ヘッジによって内部資金が安定するということは、収入を上回る支出(たとえば、燃料費支出)の上振れリスクをヘッジすることがキャッシュフローの減少を防ぐということを意味し、これがディストレス・リスクを抑制し、その結果、余剰資金(フリー・キャッシュフロー)が確保されやすくなると考えることが可能だ。また、ヘッジによるディストレス・リスクの抑制で、利息に含まれる信用リスク・プレミアムを下げること、すなわち債権者への支払いコストを下げることができるので、結果的に新しい投資からの株主へのリターンが高まることや、減価償却等の増加による節税効果をもたらすことにもなり、それは、すなわち企業価値を高めることになるのである(Bessembinder 1991)。

これに関連して Culp(2001)は、負債が外貨で評価されるプロジェクトを例にあげて説明している。外貨建ての負債は、為替レートの変動(例えば、日本の企業ならば円安)によって過大評価されるリスクがあり、これは過少投資問題を生じかねないため、投資を促進させるためには外貨建て負債の為替リスクヘッジが有効であるとする。ただし、筆者(福島)はこの負債が外貨のまま海外の投資等に使われるのならば資産とバランスするため、このようなヘッジは不要なものと考える。

(注)数式で示すと以下の通りになる(Froot他1993)。

まず、「企業価値」が「投資」に対して上に凸の関数になることを証明している。

I(投資)=w(内部資金)+ e(外部資金)・・・(1)

C(e)(または C):外部資金を取り入れた場合の追加的コスト(deadweight cost)。

F(I)(投資による正味利益)=f(I)(投資リターン)-I・・・(2)

P(正味期待利益:企業価値とみなす)=max(F(I)-C(e))・・・(3)

:企業価値は投資による利益から追加的コストを差し引いたものの最大値である。

(3)に(2)を 代入し I で微分すると

f′-1-C′=0・・・(4)

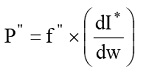

(1)から e=I-w 、これを(3)に代入し w で2回微分すると

・・・(5)

・・・(5)

:I* (最適な投資)は (3)の P を最大にする I 。

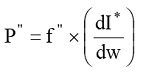

(5)に(4)を微分した式を代入し書き改めると

・・・(6)

・・・(6)

(6)の前項f″(逓減的である限界投資リターンf′の微分値)は負であり、後項 dI*/dw(内部資金は最適な投資に対して正のインパクトを有することを示す)は正であるため、Pの2階微分値が負、すなわち上に凸の関数であることになる。

したがって、本連載31(3)項の議論と同様にディストレス・リスク等をヘッジすることが P の期待値を上昇させるし、そもそもディストレス・リスクなどの追加的コスト C(e)をもたらす外部資金を調達するよりも P を最大化する内部資金 w を確保できるようなヘッジ取引を行うことが望ましいことになる。

(参考文献)

Minton, Bernadette A. and Schrand, Catherine, “The Impact of cash flow volatility on discretionary investment and the costs of debt and equity financing,” Journal of Financial Economics, 1999,Vol.54, 423–463.

Froot, Kenneth, D. Scharfstein and J. Stein, “Risk management: Coordinating corporate investment and financing policies,” Journal of Finance, December 1993, Vol.48, No.5, 1624 – 1658.

Myers, Stewart C. and Nichols S. Majluf, “Corporate financing and investment decisions when firms have information that investors do not have,” Journal of Financial Economics, 1984, Vol.13, 187–221.

Myers, Stewart C, “Determinants of corporate borrowing,” Journal of Financial Economics, 1977, Vol.5, 147–175.

Bessembinder, Hendrik, “Forward Contracts and Firm Value: Investment Incentive and Contracting Effects,” Journal of Financial and Quantitative Analysis, December 1991, Vol.26, No.4, 519–532.

Culp, Christopher L, “The Risk Management Process - Business Strategy and Tactics,” John Wiley & Sons,Inc. 2001.

◇客員フェロー 福島良治