知っておきたい金融商品知識 第31回 ~企業はなぜリスクヘッジすべきなのか-ファイナンス研究から(2)~

- 知っておきたい金融商品知識

- 金融商品コラム

- ファイナンス・法務・会計・レギュレーション

企業はなぜリスクヘッジすべきなのか-ファイナンス研究から(2)

企業はさまざまなリスクにさらされており、必要に応じてこれらをヘッジすることが求められる。おもな手段はデリバティブ取引や保険である。その利用目的は、個別契約のリスクヘッジに留まることなく、企業価値そのものを向上させるという観点から検討すべきであろう。

米国では1980年代から現在に至るまで、なぜ企業はヘッジすべきなのかというテーマについてファイナンス理論からの学術的な研究およびそれらに関する実証研究が盛んに行われてきた。本連載では前回からこれらの研究を紹介している。

前回は企業がリスクを「ヘッジすべき」とされる具体的な理論的根拠を以下の通り分類し、イを紹介した。

イ)税引き後企業価値の期待値の向上

ロ)ディストレス(財務状況悪化)リスクのヘッジ

ハ)経営者等ステークホルダーの収入安定化による企業価値の向上

ニ)安定的な内部資金を保持することによる投資促進(過少投資問題の解決手段)

ホ)エージェンシー・コストの抑制(資産代替問題およびフリー・キャッシュフロー問題の解決手段)

ヘ)自己資本の解放による企業価値向上

ト)企業経営指標EVA・ROEの向上

今回は、ロとハについて見ていこう(項番は前回に続けます)。

なお、参考文献については本文末に掲示し、本文中は略記(氏名(発表年))する。

3.ディストレス(財務状況悪化)リスクのヘッジ

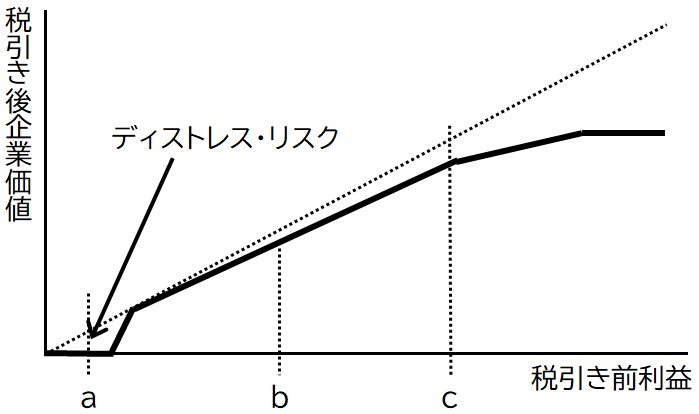

財務状況が悪化し、さらに倒産に至るとさまざまなコスト(格付け下落による資金調達コストの上昇、倒産時の清算処理等の直接経費や売上高の減少等の影響)が生じるので、ヘッジを行うことによってディストレス・リスクを封じ込め、企業価値が下方に振れるのを抑えるということである。前回の図表2を利用してみよう。

(図表2)【Smith and Stulz1985】の示した企業価値とリスクの関係図

企業価値がaからcの間で振れるケースでは、企業価値がaになると倒産してしまう可能性が高いが、企業価値を振らせるリスクファクターをヘッジすることで、結果的にbに固定すると倒産リスクは非常に小さくなり、ディストレスに係るコストが不要となる。Geczy他(1997)は、成長性はあるが財務状況の厳しい企業が通貨デリバティブ取引を利用する傾向が強いことを実証している。反対に、ディストレス状態になってしまった企業は、復活を賭けてヘッジ取引には目を向けず、イチかバチかの行動に出ることになることが多い(Stulz 1996)。

また、ディストレス・リスクのヘッジによって信用力が増し、借入れ余力が生じ、さらなる投資、そして成長が可能になり、企業価値の向上が図られることにつながりやすい。負債の増加は、財務リスクが大きくなるリスクが生じうるが、それがヘッジされているのであれば、利息の節税効果(財務レバレッジ効果)によって税引き後企業価値を高めることに直接つながる(Modigliani and Miller 1963、花枝1997、Leland 1998)。なお、繰延税金資産(会計と税務の費用認識の相違により、過去に支払った税金が繰り延べられて、将来に利益があった場合に税額控除されるもの)がある場合は、ヘッジによって利益を確保することで税額控除を受けられる可能性が高まり、企業価値を保持することにつながる。

4.ステークホルダーの収入安定化による企業価値の向上

このテーマは、企業がヘッジすることによって株主以外の経営者、従業員、購買先といった企業に関係する人たちの収入利益を安定化することになり、それが企業価値を向上させるという議論である。コーポレート・ガバナンスのあり方にも参考になるものと考えられる。

投資理論では、投資家は幅広い分散投資によって投資対象となるポートフォリオ全体のリスクをヘッジすることができ、結果的に個別企業への投資もヘッジできるとされている(Markowitz 1952他)。機関投資家のような株主はこれが可能かもしれないが、そのように理想的に分散された投資は現実には難しいと思われる。

一般の経営者、従業員、そして下請け企業等の購買先等ステークホルダーは、かれら自身のキャッシュフローや収益の源泉が当該企業に集中しており、しかも企業よりも小さなポートフォリオしか持たないためリスク分散やリスクヘッジが難しい。デリバティブ取引の取扱い可能な金額も、個人や中小企業には手が届かないことが多い。したがって、幅広い分散投資が可能でない株主や経営者等ステークホルダーの関与する企業においては、当該企業自体のリスクヘッジによってかれらの効用を高めることが求められるのである。反対に、極めて幅広く分散投資が可能な株主等の関与する企業では、ヘッジに対するインセンティブは相対的に小さくなるであろう(Tufano 1996)。

企業がさまざまなリスクを抑制し、ディストレス・リスクを減少させて安定的な収益を得ることができれば、ステークホルダーのリスクを減少させることができるので、これに対応する報酬や購買価格といった企業のコストも減額させることができる。安定した雇用による賃金や長期購買契約による価格設定を低くできるということだ。そして、この減額分がヘッジコストよりも大きい場合は企業価値自体も向上させることになる。また、販売先(顧客)もこのような企業の将来における安定したブランドやアフターサービス等に信頼感を持つことができるので、結果的に売上増大につながり、相乗的に企業価値も向上することになるであろう。

(参考文献)

Smith, Clifford and Rene Stulz, “The determinants of a firm’s hedging policies,” Journal of Financial and Quantitative Analysis, December 1985, Vol.20, No.4, 391–405.

Geczy, Christopher, Bernadette A. Minton and Catherine Schrand, “Why Firms Use Currency Derivatives,” Journal of Finance, September 1997, Vol.52, No.4, 1323 – 1354.

Stulz, Rene, “Rethinking risk management,” Journal of Applied Corporate Finance, 1996, Vol.9, No.3, 8-24.

Modigliani, Franco and Merton Miller, “Corporate Income Taxes and the Cost of Capital: A Correction,” American Economic Review, 1963, Vol.53, 433-443.

花枝英樹「事業会社の財務リスク管理政策」『一橋論叢』1997.11

Leland, Hayne E., “Agency costs, risk management and capital structure,” Journal of Finance, 1998, Vol.53, No.4, 1213 – 1243.

Markowitz, Harry M., “Portfolio Selection,” Journal of Finance, March 1952, Vol.7, 77-91.

Tufano, Peter, “Who Manages Risk? An Empirical Examination of Risk Management Practices in the Gold Mining Industry,” Journal of Finance, September 1996, Vol.51, No.4, 1097 – 1137.

◇客員フェロー 福島良治