知っておきたい金融商品知識 第27回 ~個別契約へのリスクヘッジと資産・負債全体へのALMリスクヘッジ(1)~

- 金融商品コラム

- ファイナンス・法務・会計・レギュレーション

- 知っておきたい金融商品知識

個別契約へのリスクヘッジと資産・負債全体へのALMリスクヘッジ(1)

デリバティブ取引は「リスクヘッジ」として利用されることが多いが、その「リスクヘッジ(リスク回避または制御)」という意味は曖昧で、使う立場によって反対、すなわちリスクテイクにもなる。たとえば、個々の契約における価格変動リスクをヘッジするため先物やスワップ取引を用いたとしても、市場価格が下落してしまうとヘッジ取引だけを取り出してみたら損失が発生することになる。よかれと思って取り組んだものでも失敗だと指弾されることもあるのだ。そこで、デリバティブ取引を行うためには「相場観」が必要だという考え方も出てくる。

また、金融機関におけるALM(Asset Liability Management)のように資産・負債すべてのキャッシュフローのリスクを相殺できるところまで観察し、残ったリスクをヘッジしようという考えも出てくる。しかし、それでもやはり、この残った部分のリスクをヘッジした方がいいのか、そのままにした方が良いのかは、上述の個別契約のヘッジと同様の問題にさらされてしまう。

今回と次回で「リスクヘッジ」取引をさまざまなレベルに分類し、デリバティブ取引によるリスクヘッジにとって常に問題となる「やるもリスク、やらぬもリスク」といった言い回しで表現される事象や「相場観」が必要かといった課題を検証したい。

(各会計基準や適用指針、実務指針、同Q&A等の詳細については本連載第3回にURLを掲示したので原文にあたってください。また、本文における意見は個人的なものであり、計理処理例を含め、それらの具体的適用の可否については関係する監査法人、公認会計士等にご相談のうえ自己責任・自己判断でご対応ください。)

1.個別契約のヘッジ概観

一般的にはヘッジ対象になる原契約1本ごと、すなわち個別の資産または負債のリスクをヘッジする取引が多いと思われる。

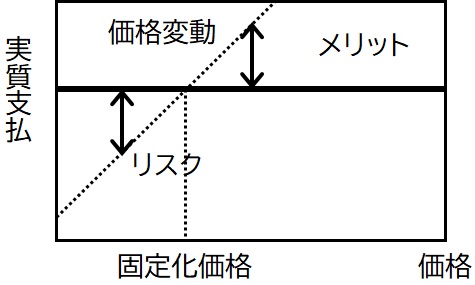

なかでも、スポット契約や長期契約だがその時々の市場価格に連動する原契約があり、それに対して先物やスワップ取引(変動価格受取り、固定価格支払い)を組んで実質的に原契約の購入価格を固定にするものが一般的であろう。すなわち、上昇リスクをヘッジするために利用するもので、この取引を行う背景には、将来の価格が上昇するという相場観が明示的または潜在的に存在する。したがって、この「ヘッジ取引」は、ヘッジ対象である変動価格がヘッジ手段であるデリバティブ取引の固定価格を越えて上昇しなかった場合には、デリバティブ取引を行ったために、かえって支払金額が増加してしまうというリスク(「掛け損リスク」)がある(図表1)。

(図表1) 価格固定化スワップのメリットとリスク

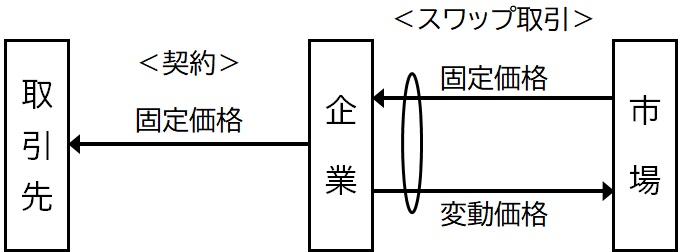

逆に、先物の売りや変動化スワップ(固定価格受取り、変動価格支払い)を用いる取引もある(図表2)。実需があるとすれば固定価格での既存契約があり、デリバティブ取引により実質変動価格とするものである。デリバティブ取引による受払金額がプラスであれば、変動化することによって目先の支払価格を削減することができる。

(図表2)価格変動化スワップ取引

このパターンの取引が、支払い価格を変動化したために発生する上昇リスクには目をつぶって直近の支払負担を減少させようというイチかバチかの計画であれば、リスクテイクの取引といわざるをえないが、市場価格下落により元の契約における固定価格が相対的に割高になるというリスクをヘッジするという考え方であれば、いわゆる相場変動リスクのヘッジ取引(時価ヘッジ)であるといえる(会計実務指針148項)。

ただし、この場合でも、将来の価格が下落する、または上昇を限定的にしか見込んでいないという相場観に依拠して、「ヘッジ取引」である変動化スワップ取引を実施しているのである。そのため、思惑の反対に価格が上昇すると支払負担が増えてしまうリスクを抱えることになる。

2.オプション取引によるリスクの限定

先物やスワップ取引による個別資産・負債に対する「リスクヘッジ」は、一定の相場観が潜在的または明示的に存在するため、その反対に市場が動いた場合には損害が発生する可能性がある。

企業(この場合、財務担当者といっていいだろう)は、資金の外部流出を抑制すれば企業価値向上に貢献するのだから、たとえば、原取引の価格上昇リスクをヘッジする一方で、価格下落によるメリットを享受できればよい。価格固定化スワップでいうと「掛け損リスク」を抑止できればよい。それをある程度、解決するのがオプション取引である。保険と類似の取引である。

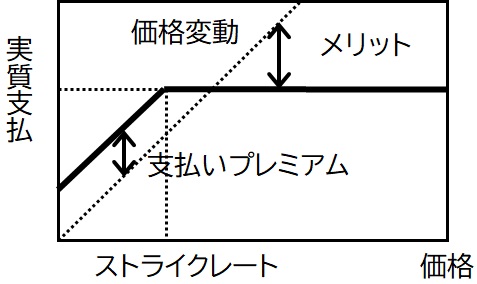

オプション取引の買い手(ヘッジする当事者)は、売り手にプレミアムを支払う代わりに、定められた水準(ストライクレート)より市場価格が高い場合には、ストライクレートとの差額を売り手から受け取ることができる(図表3)。

この取引は、市場価格がストライクレートより低い場合は、支払価格はプレミアムを上乗せするレベルで抑制できることになる。ただし、契約最終まで市場価格がさほど上昇せず、支払いプレミアムが掛け損になった場合は、それがリスクと考えられるが、そのプレミアム金額に限定される。

(図表3) オプション取引

◇客員フェロー 福島良治