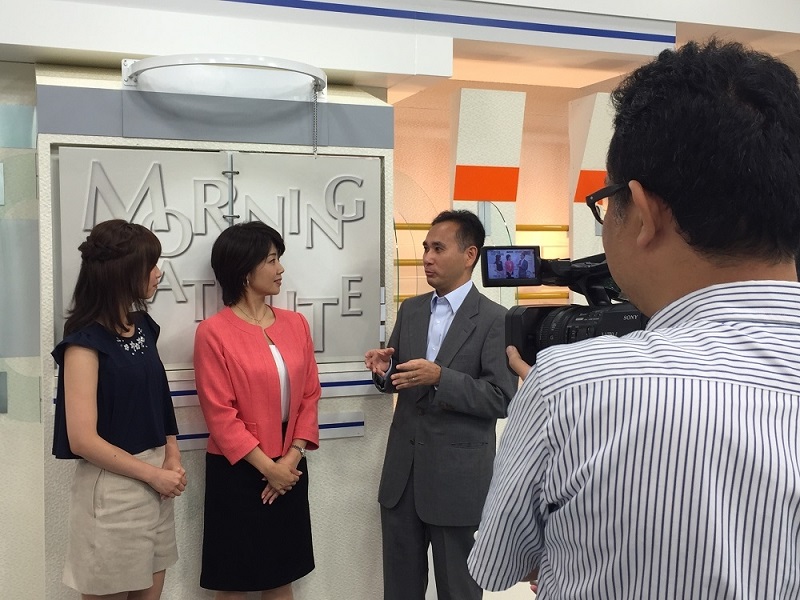

テレビ東京「モーニングサテライト」に新村が出演しました。

- メディア出演

スタジオ解説終了しました。

佐々木さん、林さん、伊藤さん、スタッフの皆様、ありがとうございました!

今日は原油を中心とした商品相場全体の見通しです。

原油相場の下落が、いろいろな商品の価格を押し下げ、資源国通貨の下落を誘いドル高が進行...という「負のループ」入りしているという話をしてきました。

オマケのコーナーでも解説しましたが、今年は「上期は供給動向、下期は需要動向に」焦点が当たる年なのですが、公共投資などで景気の減速に歯止めをかけてくれると期待された中国は公共投資を先送り、さらに、近隣窮乏策となる人民元安誘導を行うなど、世界の期待とは異なる政策を行っています。結果、新興諸国からの資金流出を招き、期待された新興国需要の顕在化が遅れる、ないしは発生しないのではないかとの懸念が高まっています。

米国が利上げを行い、ドル高が上昇していることも価格下落の背景にある訳ですが、今のところ8割のアナリストが9月利上げを予想しています。一応これは十分に織り込んだと考えられていますが、景気にブレーキを踏む利上げが実際に行われればその影響は無視できないものと考えられます。

このように「弱気な材料ばかり」目につく状況ですが、景気が悪いが故に米英を除く国々は金融緩和を容易にできる状況ではありません。日銀の追加緩和すら議論に上っている状態です。そうなると、結局リスク資産価格の下値は限定されるということになります。

テクニカル面でも、原油の投機売りポジション(ネット買いポジションではない)が摘み上がっており、何かの切っ掛けがあれば買戻しが入って価格が上昇する可能性はあり得ます。因みに、OPEC減産見送り以降、投機の売りポジションが増加してその後のリグ稼働数の低下を受けて買戻しが入り、Brentで70ドルを目指す展開になったのはつい最近のことです。今はこれの「ミニ版」が起きているともいえます。

コンセンサスは弱気ですが、アップサイドのリスクを意識しなければならない非常に難しい状況にあるということです。超緩和状態での市場の見通しのコンセンサス化は、「そうならなかった時の逆方向へのリスクを高める」ことは忘れてはならないリスクです。

FOMCの利上げがコンセンサスになっていることも、実はリスクと言えるでしょう。

番組HPはこちらから。