調達コストのリスク管理(60)エネ価格の影響を知る

- 新聞掲載

- Web掲載

- 日刊工業新聞

- 大崎将行

エネ価格の影響を知る

原油価格との関係性把握

企業物価指数が歴史的な水準で高止まりしている。12日発表の3月の数値は前年比9・5%の上昇と前月に引き続きオイルショック時以来の高い伸び率を示した。一部の特定品目が値上がりしているというよりは、品目問わずあらゆる調達品に対して値上げ圧力が掛かっているイメージだ。最上流のエネルギー価格の上昇が川下側へ幅広く波及してきていることの証左でもある。ここまでくると、一度弾みがついてしまったこのインフレの伝播(川下への連続的な価格転嫁)の終着点を現時点で見通すことは難しい。この環境下、調達コストのリスク管理の視点において重要なことは、最上流のエネルギー価格、とりわけ原油価格と自社の調達コストの関連性(感応度)を明確に把握しておくことだ。

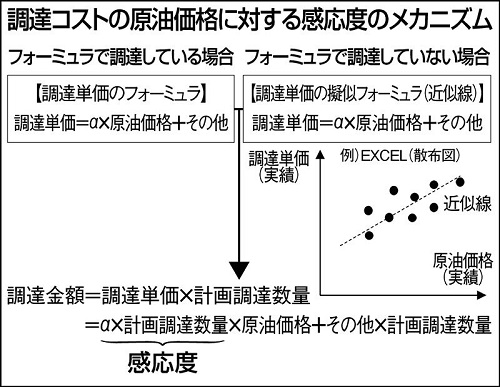

調達コストの原油価格に対する“感応度”の把握とは原油価格が1バレル当たり1ドル変動した際に各品目の調達コスト(金額ベース)がどれくらい増減するかを求める作業だ。その感応度を導き出す作業は各品目の調達方法により、大きく二つに分かれる。

一つは、長期契約において明確に原油価格にリンクするフォーミュラで調達している場合。この場合の感応度の把握は非常にシンプルで、原油価格にかかる係数(α)と計画調達数量を乗じた値が感応度となる。スポット調達においても、原油価格を明確な指標として調達している場合は、同様の計算方法となる。もう一つは、特段、原油価格にリンクしたフォーミュラで調達していない場合である。このケースは、一手間掛けて、過去の当該品目の調達価格と原油価格の実績から統計的に“疑似調達フォーミュラ”を導く必要がある。その際の注意点は、どの原油価格の過去データを用いるかだ。自社の調達品と関連の高い原油価格の指標を使うのが望ましい。ちなみに、国内の調達品の単価の多くは、メディアでよく目にするWTI(米国原油指標)ではなく、JCC(全日本通関統計)やドバイといった原油価格とリンクするケースが多い。本来的には統計ソフトを駆使して過去データから調達単価と原油価格の関係性を導くが、精度は犠牲となるが簡便的にエクセルで散布図を描き、近似曲線を追加して代用する手法もある。

感応度の把握はリスク管理における1丁目一番地だ。これがわからなければ、次年度の予算も組めなければ、リスク許容度も決められない。ましてや経営サイドやその先の株主や投資家に対して、エネルギー価格インフレの自社調達コストへの影響も説明できないことになる。(隔週木曜日に掲載)

◇マーケット・リスク・アドバイザリー代表 大崎将行