知っておきたい金融商品知識 第48回 ~東京証券取引所が提唱したPBR1倍超え対応について(2)~

- 知っておきたい金融商品知識

- 金融商品コラム

- ファイナンス・法務・会計・レギュレーション

東京証券取引所が提唱したPBR1倍超え対応について(2)

東京証券取引所は昨年3⽉、プライム市場およびスタンダード市場の全上場会社約3,300社を対象に「資本コストや株価を意識した経営の実現に向けた対応」を要請した。とくに、PBR(株価純資産倍率)が1倍を割り込む企業への改善要請である。その後、多くの上場会社において取組みが進められ、わが国の株価上昇のきっかけになったと評価されている面がある。本年5月3日付け日経新聞の報道によると24年3月末でPBRが1倍を上回ったプライム企業は全体(1638社)の61%に達したとのことである(昨年3月末は51%)。また、7割にあたる1155社でPBRが改善し、184社が1倍割れを解消、プライム企業のPBRの単純平均は約1.5倍と1年前の約1.2倍から上昇した。

前回は、PBRがなぜ取り上げられたのかの背景とPBRの意味(ROEとPERに分解)を議論した。今回は、PBRなどの経営指標を向上させるためのファイナンス的議論を示したい。

3.PBRを用いる問題点

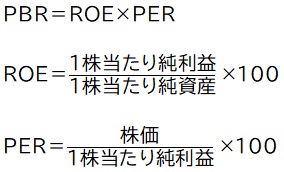

前回示した通り、PBR(株価純資産倍率:Price Book-value Ratio、Price to Book Ratio)は「株価÷1株あたり純資産」であり、また、以下の通りROE(自己資本利益率:Return On Equity)とPER(株価収益率:Price Earnings Ratio)の積として分解できる。

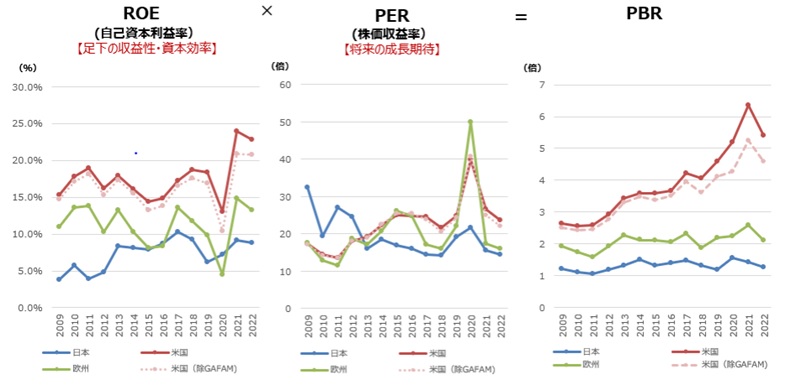

政府や東証がPBRの低い企業に警鐘を鳴らしているのは、下の図表で見られる通り、長期にわたってROEが横ばいだったということ、ROEは財務レバレッジによる操作、すなわち分母対策(1株当たり純資産を下げること)といえる自社株買いにより向上させる企業が多いこと、またPERが低迷していたこと、さらにPERの構成要素である株価が上がらないのは自社株買いなどの一時的方策は長期的な企業価値向上につながらないことを投資家が見透かしていたからではないかということなどが背景にあると考えられる(図表の青線グラフが日本のTOPIX500のうち金融業等を除いた企業)。PBR(株価÷1株あたり純資産)を直接観察しても、これを高めるのは株価を上げるか、自社株買いに走るかになるので、同様のことが言える。

(図表)ROE、PER、PBR推移の国際比較

自社株買いは、一時的にはROEやPBRを押し上げて株価を上げるため、アクティビストなどの利ザヤ狙いの投資家を喜ばせることにはなる。しかし、純資産を減らすことであり、将来の投資チャンスを失くすこと、成長をやめることにつながりかねない。

ただし、今年4月のJPモルガン・チェースのレポートによると、金利の不確実性や11月の米国大統領選挙前後に予想される経済と地政学的な不確実性により、世界の公的株式供給は過去25年間で最も早いペースで減少しており、企業は新株発行よりも自社株買いを優先していることが明らかになったとのこと(本年4月5日付け英フィナンシャルタイムズ紙)。株式市場の好調なパフォーマンスや経済状況にもかかわらず、今年に入ってから公開株式は1200億ドルも純減し、企業経営者に不安があり、新規投資に躊躇していることを示していると解釈される。このように現実の経済では理念通りに物事が進まないことにも留意すべきであろう。

さて、PBRを上げるためには、定義式だけからは、自社株買いでなければ、構成要素の「株価を上げる」というトートロジー的な対応をとることが迫られてしまう。

なお、PBRが低く、ROEも低いが、PERが高い企業もあろう。そういう企業は、たとえば新規事業を立ち上げたばかりであったり、リストラ中だったりして、資本効率が悪いが、投資家はそういった施策が成功して利益成長に転じると期待しているかもしれない。企業評価は、PBRなど一つの指標に依存することの難しさがある。

◇客員フェロー 福島良治