日刊工業新聞連載『調達コストのリスク管理(58)リスク対策に潜むリスク低減』

- Web掲載

- 日刊工業新聞

- 大崎将行

- 新聞掲載

リスク対策に潜むリスク低減

金融商品を用いてヘッジ

コロナ禍を受けた供給不足やロシアのウクライナ侵攻などを契機に、あらゆる資源価格、燃料価格の上昇が止まらない。想定外の価格上昇による中期経営計画の見直しに伴い、調達コストのリスク管理体制整備に着手し始めた会社も多い。

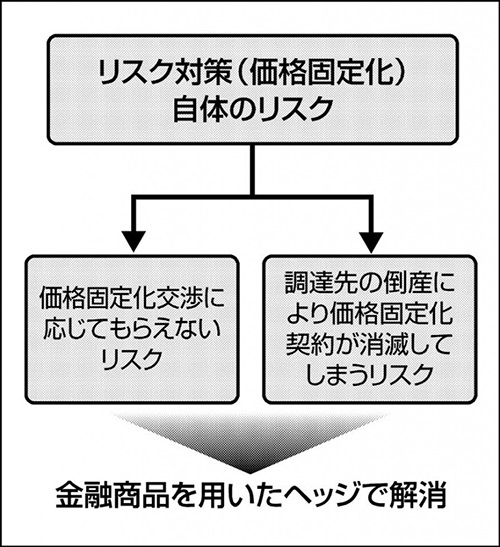

調達コストのリスク管理における事前の値決め(ヘッジ)については、サプライヤーに一定期間、単価を固定化してもらう方法が一つ。もうひとつは、金融機関との間で先物取引やスワップ取引を契約締結し、調達単価を実質的に固定化する方法の2種類がある。リスク対策の〝リスクの低減〟という観点からは、後者の金融商品を用いたヘッジによる事前の値決めに取り組むことを推奨する。

理由は二つある。一つは価格交渉の観点だ。供給不足が著しいこの局面では、否が応でもモノの手配の優先順位が高まり、価格交渉はおざなりになりやすい。実際のところ、サプライヤーに首根っこを掴(つか)まれた状態で価格固定化の交渉をしようにも、取り合ってもらえないリスクも高い。もうひとつは、取引相手の倒産による契約消滅リスクの回避だ。この市場環境下、いつどのタイミングで取引相手が倒産するかわからない。いくらサプライヤーと固定価格での調達を握っていても、相手が倒産した瞬間にその約束は消えてなくなってしまう。運悪く市場価格が高騰していれば、高値で代替調達するしか手だてはない。

金融商品を用いたヘッジでは、これら二つのリスクが解消される。ヘッジ商品の取引相手が金融機関になることで、現物調達の交渉相手と価格固定化の交渉相手を切り分けることができる。現物調達の交渉に引きずられて、価格固定化交渉が進展しないという事態は発生しない。それと同時に、サプライヤーの倒産に伴う価格固定化契約の消滅リスクからも解放される。当然、金融機関の倒産という事態は起こり得るが、よほど長期間にわたるヘッジでない限り、そのリスクは小さいと考えて問題ないだろう。

確かに、金融商品を用いたヘッジの実施に当たっては交渉相手が増えたり、ヘッジ可能な価格指標(BRENTやLME)をフォーミュラとして調達する必要があったりと、手間暇がかかることは否めない。しかし、市場環境が大きく変化する現状においては、それを差し引いたとしても、得られる恩恵は決して小さくない。リスク対策自体のリスクは意外と盲点となることが多い。備えはいくらあっても無駄にはならない。(隔週木曜日に掲載)

◇マーケット・リスク・アドバイザリー代表 大崎将行