日刊工業新聞連載『調達コストのリスク管理(31)電力コスト、契約形態の違いによるリスク』

- 新聞掲載

- Web掲載

- 日刊工業新聞

- 大崎将行

電力コスト、契約形態の違いによるリスク

異なる要因見据え調達を

【単価が数倍】

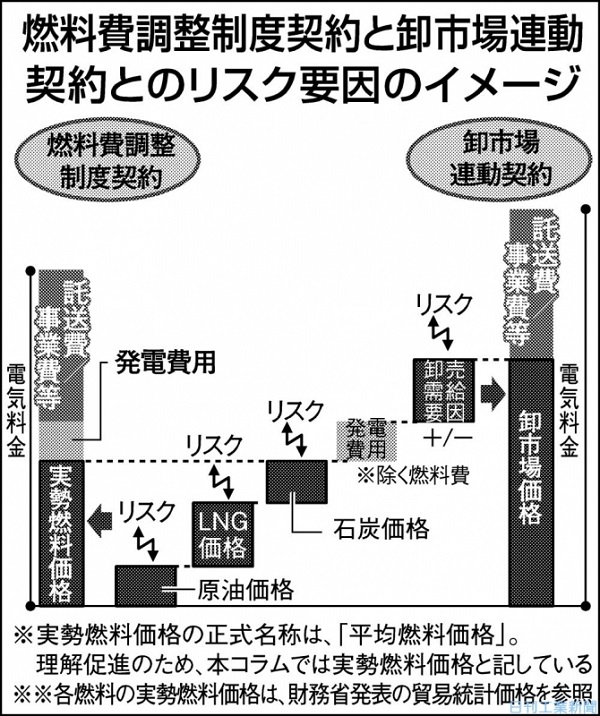

昨年末以来、電力卸売市場では寒冷による需要増と、天候不順による太陽光発電の出力低下、発電燃料(LNG)不足などで需給が逼迫(ひっぱく)し、卸売価格が高騰している。昨年12月初めにキロワット時5円台で取引されていた日本卸電力取引所(JEPX)のスポット価格は今月に入り、一時、同200円を超える水準を記録した。卸売価格に連動する契約(卸市場連動契約)で調達している需要家にとっては今月分以降の調達単価が数倍に跳ね上がると想定される。まさに電力コストのリスクが顕在化した形だ。一方で一般的な燃料費調整制度で契約(燃調契約)している需要家にとっては、この卸売市場の影響は限定的だ。契約形態による電力コストのリスクの違いは何か。

【原油に連動】

二つの契約形態では、内包しているリスク要因が異なる。燃調契約が、電力会社の発電費用における火力発電燃料費の(需給バランスの)リスクのみを負っているのに対し、卸市場連動契約では、それらに加え「卸売市場の需給バランス」のリスクも負っている(プラスもマイナスもある)。リスク要因が一つ増えた形だ。今回の卸売価格の高騰は、この卸売市場での需給バランスが逼迫し大きくプラスとなったことで、卸市場連動契約の電気料金が跳ね上がった。逆に昨年11月以前までのここ数年間は、卸売市場での供給過剰状態が続き需給バランスが緩み、恒常的にマイナスの状態が続いていた。ちなみに実勢燃料価格のリスク要因であるLNG価格(貿易統計)は、スポットLNG価格の高騰による上昇が見込まれるものの、「LNGの日本の輸入全体に占めるスポット比率の割合が1割強程度」、また「長期契約の多くが原油価格に連動」していることから、その影響は相応に緩和される。さらに、LNG価格の実勢燃料価格に対する寄与度も最大でも5割程度であり、燃調契約における電気料金への影響はより限定的とみられる。

【打てる手を考えて】

今回の事例から読み取れる示唆は、どちらが良い悪いではなく、契約形態が異なれば、電力という同じ調達物でも調達コストのリスクが全く異なるということだ。影響を受ける「リスク要因」も、影響を受ける「タイミング」も、影響を受ける「大きさ」も全て異なってくる。これは電力に限らず調達コストのリスク管理を実現しようと思えば、あらかじめ契約の段階から「その契約により自社は何のリスクに晒(さら)され、そのリスクの大きさはどの程度なのか」、さらに「そのリスクに対してどんな手が打てるのか」までを見据えて調達することの必要性を物語っている。(隔週木曜日に掲載)

◇マーケット・リスク・アドバイザリー代表 大崎将行