FOMC議事録を受けて上昇 原油はEU規制を受けて下落

- MRA商品市場レポート

2022年11月24日 第2333号 商品市況概況

◆昨日の商品市場(全体)の総括

「FOMC議事録を受けて上昇 原油はEU規制を受けて下落」

【昨日の市場動向総括】

昨日の商品価格は液体系のエネルギー価格は大幅に下落したが、その他の商品は総じて堅調な推移となった。

注目されていたFOMC議事録は利上げペースの鈍化が多くのメンバーに支持される内容であり、金融面でリスク資産がサポートされたことが材料となった。

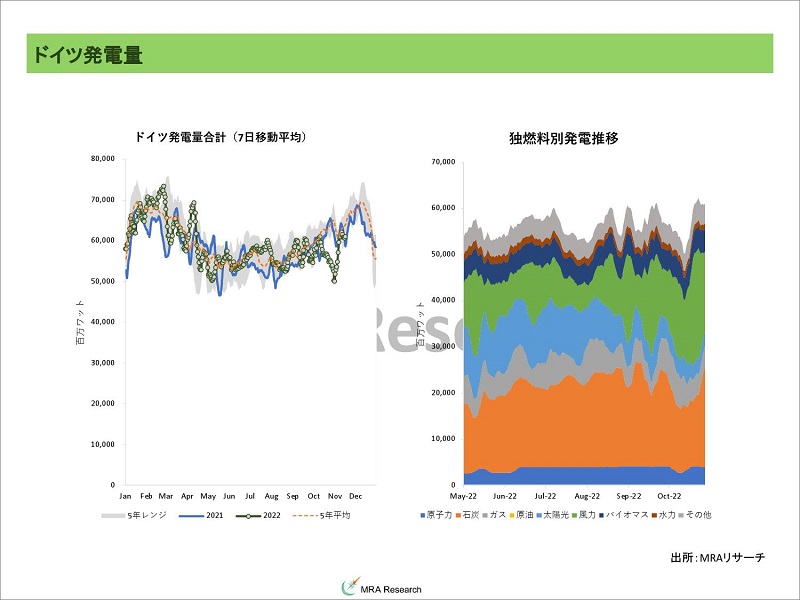

最も上昇したのは発電系燃料であり、これはロシアのウクライナに対する攻撃によって電力供給が大部分で停止しており、パイプラインが稼働しなくなるのではとの見方が強まったことが材料となった。

エネルギーはロシア産原油の価格上限設定にやや猶予が与えられたことや、上限価格が現行価格よりも高く、禁輸に歯止めが掛らないのではとの(あるいみ)消費者側の期待が織り込まれたため。

基本的に景気が減速するため、需給ファンダメンタルズ面では価格に下落圧力が掛かりやすい地合であるものの、ファイナンシャルな面が価格を下支えする構図となっている。

【本日の見通し】

本日は米国がサンクス・ギビングで主要市場が休場のため動意薄く、昨日上昇した商品が売られ、下落した商品が買われる展開を予想する。

本日注目の材料は、各国中銀の政策金利発表と利上げ中にあるECB議事要旨。

なお、経済統計では独IFO企業景況感指数(市場予想 85.0、前月 84.3)、期待指数(77.0、75.6)、現況指数(93.9、94.1)。

【昨日のトピックス】

昨日のFOMC議事録は、利上げペースの鈍化を多くのメンバーが支持する内容であり、FF金利先物が示す金利水準は低下し、ピーク時金利は5.025%程度まで低下した。

しかし、昨日発表された「金融政策の通信簿」である米新築住宅販売は前月比+7.5%の+63.2万戸と、市場予想の▲5.5%の57.0万戸、前月の▲11.0%の58.8万戸とは裏腹に大幅な改善となった。

CPIに与える影響が大きい住宅価格の中央値は493,000ドルと前月の455,700ドルから大幅に上昇、月末在庫が47万戸(前月46.3万戸)と増加する中での上昇であり、需要はまだ旺盛と見られる。地域的には南部の需要が旺盛だった。

市場参加者の見方は、基調的な弱さが一時的に途切れたため、としている。南部ではハリケーン「イアン」の影響で南部の建設は9月に急減していたため、その反動とみられる。

恐らく昨日のFOMC通り利上げペースは見直されることになるだろうが、その場合多くのエコノミストが指摘している「Q123に景気後退」とならなくなるかもしれない。

その場合、インフレが沈静化しないため、利上げペース再加速の可能性も残る。

【昨日のセクター別動向と本日の見通し】

◆原油

原油価格は下落した。ロシア産原油に対する上限価格がこれまで想定しいたよりも高い水準になることや、上限価格の発効に猶予を持たせることが提案されていることが材料となった。この猶予は12月5日よりも前に船積みされ、1月19日に荷揚げされる原油に適用される。

また米石油統計で石油製品出荷が減速、在庫が増加したことも売り材料に。

今後の比較的短期的な見通しは以下の通り。

現在はOPECの減産により、1.の状態に戻った。しかし、直近11月の米石油統計では米国の増産が始まっており、早晩、2.に移行すると予想される。

ただ、そろそろロシア産原油の輸入制限が始まる見通しであり、主要なマーカー原油価格には上昇圧力が掛ることが予想される。しかし、景気減速に伴う価格下落を限定する下支え効果、と整理するべきだろう。

ロシア産原油の禁輸に伴うタンカーの不足や航路変更の影響で、FOBとCIF価格の乖離(日本の場合JCCとドバイのスプレッド)が広がる可能性がある。

また、中国が極左の政権になったことから台湾有事のリスクは高まり、中東から日本への航路も旅程が長くなり、コスト増となってFOBとCIFの乖離を拡大する可能性が出てくるため(JCCとドバイ・オマーン、Brentなどとの乖離幅拡大)、今後の中国・台湾情勢はより注意が必要であり、ビジネスリスク・市場リスクを回避する意味で、米国などの同盟国からの調達を増加させる必要が出てくると考えられる。

<シナリオ別原油価格見通し>

1.戦闘状態が継続し、欧州をはじめとする西側諸国がロシア原油を段階的に禁輸とし、それが実行される(ないしはOPECプラスの減産)Brent 85-105ドル

2.1.の状態で産油国(非OPECプラス)が増産するBrent 80-100ドル

3.戦闘状態が継続するがロシアからの原油・石油製品供給が減少しないBrent 75-95ドル

4.3.の状態で産油国(非OPECプラス)が増産するBrent 70-90ドル

5.ロシアがウクライナから撤退上記見通しが各々▲5ドル程度低下

(ここから先は比較的中・長期のシナリオ)

6. 脱ロシア完了(西側諸国+OPECで完全にロシア産原油代替可能の場合)Brent 60-90ドル

7. 東西冷戦構造が構築されなかった場合(前回オイルショック時と同様に化石燃料の生産が増えて顕著な供給過剰となる場合)Brent 40-60ドル

※上記価格レンジは市場動向を反映して、逐次微修正している。

中期的な視点では、基本的には下りのエスカレーターに乗る中で、供給面の材料が価格を高止まりさせる見込み。

より長期となる2024年以降は、現在のインフレ抑制がどの程度進むか、脱ロシアがどのような形で収束するか、に依拠するためまだなんともいえないところ。

しかし、脱ロシアを継続する一方で、脱炭素も、ということになれば供給面の制限は続くため、原油価格は高止まりする可能性が高いと考える。

足下の脱炭素のための化石燃料採掘制限は、「今を生きる人々」の生活にマイナスに作用していると言わざるを得ない。100年後よりも今である。

Q422 需要の伸び減速・供給制限継続・金融引締め継続(↓) 想定よりも早くリセッション入りした場合(↓↓) Q123~Q123 需要の伸び減速・供給不足期 (→) グローバル・リセッションの場合 (↓)Q323~Q423 需要減速底入れ・供給回復期 (↑)2024年以降 需要回復・脱ロシア進捗(非OPECプラスの増産) (↑)

※矢印の向きは価格の方向性。

本日はサンクス・ギビングで米国主要市場が休場のため動意薄く、昨日の大幅下落の反動で一旦買い戻しが入る展開を予想。

◆天然ガス・LNG

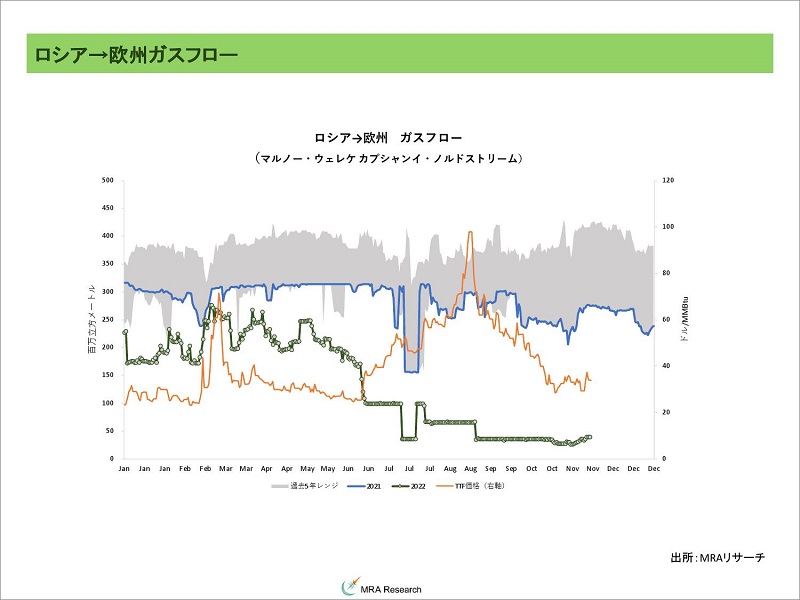

欧州天然ガス先物価格は上昇した。ロシアがウクライナのエネルギーインフラに攻撃を実施、大規模な停電が発生、わずかに継続している欧州へのガス供給に影響が出るとの見方が強まったことが背景。

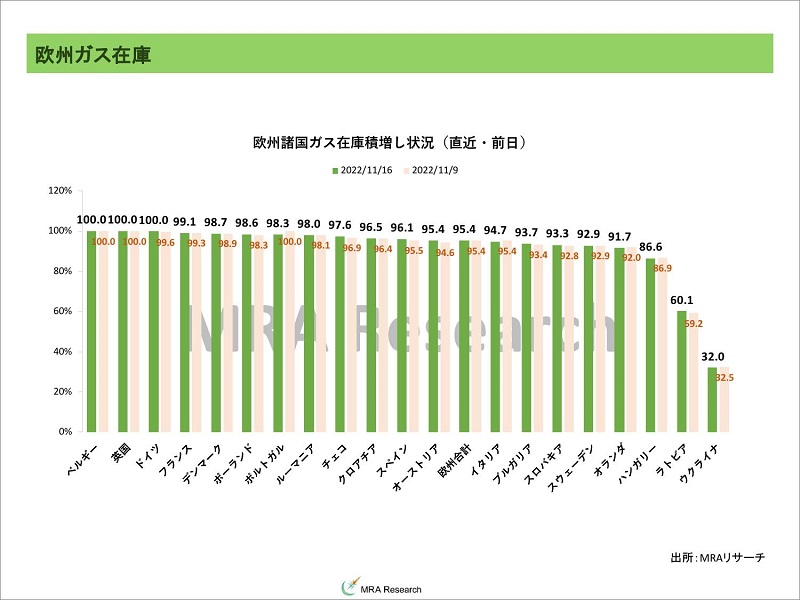

現在、欧州のガス在庫水準は高く、LNG在庫の水準も高い(5日分程度)ためスポット調達圧力は低下しているが、それでも▲15%の需要削減が達成できなければガスの在庫は充分ではない。

この状況でのガス供給途絶はやはり価格の上昇要因となる。

なお、4月以降はラニーニャ現象収束が期待され、景気の減速から一旦ガス価格は水準を切下げると予想され、足下のガス調達への懸念は後退しているといえる。

※週次(原則金曜日)の更新となります。

欧州最大のガス消費国であるドイツはLNGのターミナルを持たないため、少なくともあと数年は以下の対応が必要になる。

1.域内供給の増加2.その他の熱源の利用(風力、太陽光、石炭、原発)3.需要の削減4.浮体式ターミナルの活用

また、ガス供給の不足が原料としてのガス供給不足につながり、化学製品の供給途絶を通じて世界のサプライチェーンに影響を及ぼすリスクは小さくない。

欧州の天然ガス・LNGのスポット価格変動要因を整理すると概ね以下に集約される。

1.脱ロシアの継続(スポットカーゴ価格の上昇要因)2.LNGターミナル・ガス田の不慮の停止3.西側消費国に対するロシアの嫌がらせ(価格の上昇要因)4.景気減速(価格下落要因)5.季節要因・気象状況(今のところ需要増加で価格上昇要因)

「脱ロシアの供給ソースの完全確保」が出来るまではスポット価格は高い水準を維持、脱ロシア完了後は下落、というのがメインシナリオとなる。今のところ脱ロシア達成には5年程度かかると考えている。

現在、2.に関して、米Freeport社のLNGターミナル火災による輸出停止リスク、ナイジェリアの洪水によるLNG輸出停止が顕在化している。

Freeportの再開予定は11月上旬から中旬、ナイジェリアは未定。

3.は欧州で顕在化している状況で、ノルドストリームを巡るロシアの対応をみるにサハリン2も冬場に稼働を停止する可能性はある。

今回のノルドストリーム1・2の破壊は、ロシアの攻撃とした場合、以下がその背景となる。

・9月27日に開通した「バルティック・パイプライン(ノルウェー→デンマーク→ポーランド→欧州域内)」も「破壊可能である」との脅し。

・米国の圧力で開通していなかったノルドストリーム2は、パイプラインが1本残っているためこれを開通させる。

4.はもはやリスクではなく、顕在化している。

5.に関しては、今年の冬一杯、ラニーニャ現象が継続する見通しであり(米NOAAは9-11月が91%、2023年1-3月に54%を予想)しばらく気象状況はガス価格にプラスに作用することが予想される。

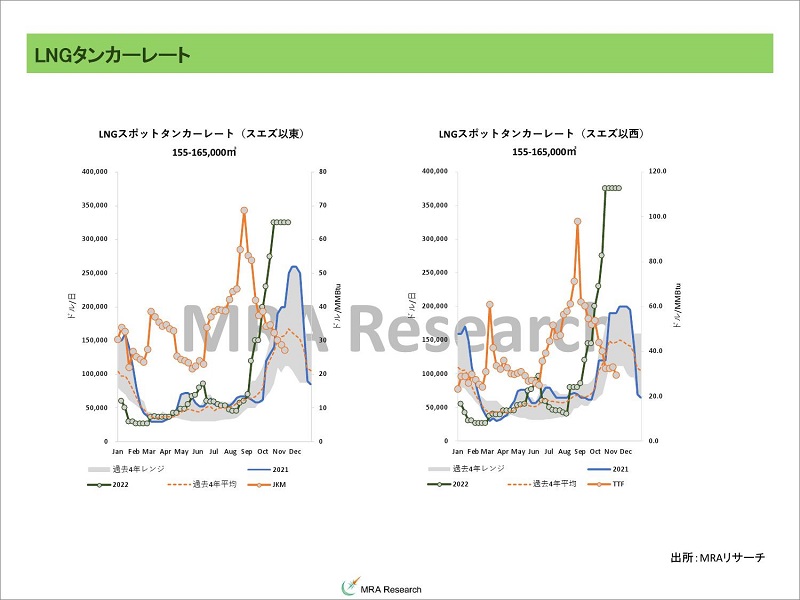

LNGのタンカーレートはスエズ以東・以西とも高い水準でほぼ横這い。

11月14-11月20日のLNGトレードは、822万トン(前週722万トン)と増加、スポットLNGカーゴのシェアは20%(18%)と上昇。

スポットカーゴは北欧向けが増加(+50万トン)したが、日中台韓向けの輸出も増加(+20万トン)した。冬場の気温低下開始が影響。ターム契約は10%増加。

なお、洋上在庫は前週比で▲4%減少しているが、過去5年平均の2倍以上の在庫水準。米国からのカーゴは減少し、カタールからのカーゴが増加している。

※週次(原則金曜日)の更新となります。

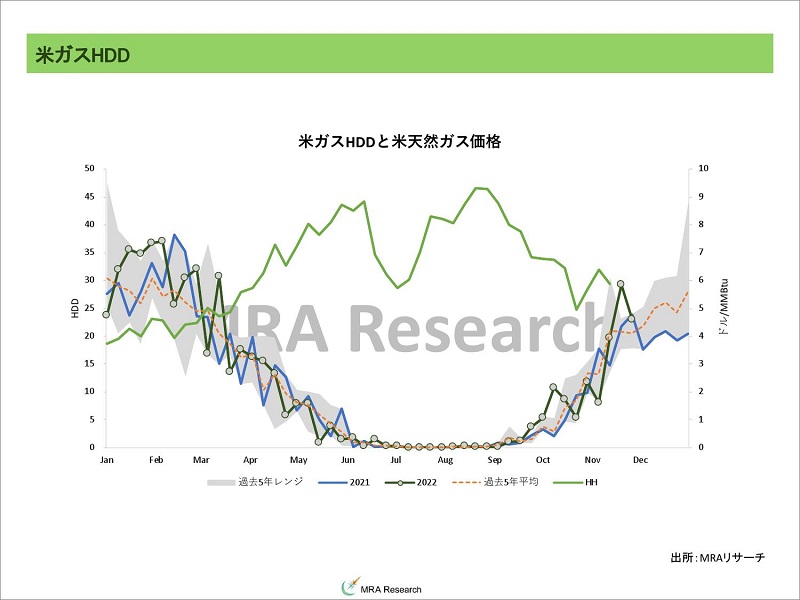

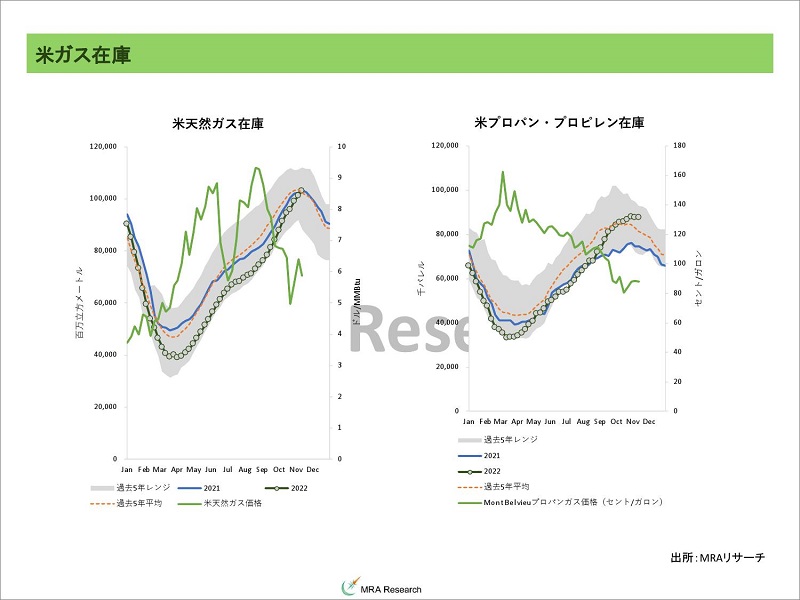

米国天然ガス先物は上昇き。気温低下見通しとFreeportの再稼働の遅れが相殺しあった形。

※週次(原則金曜日)の更新となります。

JKM先物はパラレルに上昇。ロシアの攻撃によるウクライナの停電の影響でガス供給への懸念が高まったことが背景。

10月の中国の天然ガス(パイプラインガス+LNG)輸入は前年比▲18.9%の761万トン(前月▲4.4%の1,015万トン)と前年比での増加幅を急速に減少させた。パイプラインガス、LNGどちらが減少したかはまだ詳細が発表されていないため分からない。

10月のLNG輸入は前年比▲34.6%の403万トン(前月▲12.6%の590万トン)と大幅に減少している。

10月のパイプラインベースの輸入は前年比+11.6%の358万トン(前月+9.7%の425万トン)と輸入の伸びは減速している。

中国国内の天然ガス生産は10月は+12.3%の184億8,000万立方メートル(前月+4.1%の164億1,000万立方メートル)と生産は増加した。

天然ガス輸入量の減少を見ると、1.石炭生産が高水準であり電力向けのガス需要がさほど旺盛ではない、2.中国国内の天然ガス生産の増加、3.中国景気の減速、のいずれかないしは複合要因と考えられるが、1~3全てが該当すると考えられる。

※中国のガス統計は、データソースや単位換算で数値が一致しないことがあります。予めご容赦ください。

サハリン2中長期的な観点では以下の2点が意識すべきリスクとなる。ただ、ノルドストリームの破壊工作報道をみるに、「欧州と米国に協力するならば、日本にもLNGを供給しない」という可能性も残るため、短期的なサハリン2リスクは上昇している。

1.ロシアが契約を一方的に履行しない場合はスポット市場で調達せざるを得ず、その場合は調達コストが3倍~4倍に上昇し、コスト増加は最大で1兆円/年を超える

2.仮に契約が継続したとしても欧米からのメンテナンスのための部品がなければ、LNGプラントの稼働が困難になり、生産量が自然に減少してしまう

11月13日時点の日本の発電用LNG在庫は252万トン(前年同月末216万トン、2017~2021年平均243万8,000トン)と増加、過去5年平均を上回っており在庫は潤沢。

日本も欧州と同様で、冬場のフローの確保が重要になる。日本の場合長期契約の比率が高いため調達に問題ないと考えるが、欧州・ロシア情勢次第でロシアが嫌がらせをしてくる可能性は排除できない。

また、今年の冬を乗り切れたとしても来年の夏以降の調達への懸念が払拭されている訳ではなく、先物の期先の価格は高値を維持しよう。

本日は欧州のガス供給がロシアの攻撃で不安定になっていること、冬が始まったことから上昇余地を探る動きに。ただし、スポットの調達圧力は弱いため上昇余地も限定されるとの従来見通しは維持。

▲15%~▲20%の需要削減ができなければ、来年の春のガス在庫の水準は例年を下回ることが予想され、2023年のガス調達はより厳しい状態になるリスクがある。引き続き、冬場の気温次第。

なお、冬場の調達がある程度目処が立つ3月頃から、景気や気温、ラニーニャ現象終了を織り込んで水準を切下げるとみているが、上述の理由から下値も堅かろう。

※LNGの数量とガスベースの換算レートは、注記がなければBP提示の数値を使用している。 1トン=1,360立方メートル 1BCF=28百万立方メートル 1Gwh=10.55百万立方メートル=1,055万立方メートル 1Mwh=10.55千立方メートル

◆石炭

豪州石炭スワップは上昇した。欧州ガス供給が、ロシアの攻撃による電力停止で減少するとの見方から上昇したことが背景。

日中台韓印欧の石炭輸入は過去5年レンジの最低水準であり、輸出もやや低迷している。冬場に備えた在庫積増しが一巡したことを示唆している。

ロシアの体制が変わり、より穏健で西側諸国が付き合うに足る国にならない限り、ロシア炭が市場の需給を緩和する方向には働き難いが、足下、景気の減速や北半球の気温が事前予想よりも温暖であることが価格を下押ししている。

しかし、10月の中国の石炭輸入は原料炭・燃料炭合計で前年比+8.3%の2,918万トン(前月+0.5%の3,304万8,000トン)と高水準を維持し、過去5年レンジを上回っており、中国が「徐々に」海上輸送炭市場に復帰しつつある。

国別の輸入内訳がまだ公表されていないため詳細が不明だが、冬場に備えた調達の再開、ないしはロシアを支援するために輸入を増加させていると考えられる。

10月の中国の石炭生産は、前年比+3.6%の3億7,009万トン、1,194万トン/日(前月+15.7%の3億8,672万トン、1,289万トン/日)と減速したが、それでも同じ時期の過去最高水準を上回っている。

海外からの輸入がほぼ不用になる政府目標(1,260万トン/日)を上回っているが輸入が増加しており中国国内の需給がタイト化している可能性が出てきた。

もしくはロシアに対する「応分の協力」で輸入を増加させたため、生産が調整された可能性がある。

現在は中国国内と海上輸送炭市場は分離しているが、中国が経済対策を実行し、冬場のリスク回避姿勢を強めた場合、海上輸送炭市場に影響を及ぼすリスクは無視できないだろう。

※週次(原則金曜日)の更新となります。

現在、ロシア炭を西側諸国が使うことはできないため、いわゆるコストカーブの「低価格帯」がごっそり抜け落ちた形となっている。そのため、ロシアを抜いた需給バランスが豪州炭価格を押し上げている状況。

期先の価格をみるに、2022年初の限界生産コストは125ドル程度だったが、現在は220~250ドルとなっている。この水準がさらに低下するには需要の減少か鉱山生産の増加が必要条件となる。

しかし、「脱ロシア」を進める中では高カロリー炭の需要は継続する見込みであり、かつ、欧州は石炭活用に舵を切っていること、欧州がこれまで行ってきた脱石炭への強制的な取組みにより、供給能力は制限されていることから、下がっても220~250ドル程度が基準となってしまう。

仮にロシアへの制裁が解除されれば、下落時の価格は現在の期先の価格ではなく125ドル程度になるが、当面それは見込み難い。

異常気象に伴う事故も多く、少なくとも今年の冬のピークシーズンの間は流動性リスクが高い状態が続きそうだ。

本日は、欧州のガス供給が不安定化したこと、北半球の気温低下開始を背景に堅調な推移を予想。

なお、ロシアとの対立やそれに伴うインフレ発生、その抑制のための金融引締めで欧州はスタグフレーションに陥っており、冬場が終了する3~4月以降はラニーニャ現象の収束と合わせて水準を切下げる公算。

◆非鉄金属

LME非鉄金属価格は総じて軟調な推移となった。中国のゼロコロナ政策がやや緩和されたもののロックダウンの動きが拡大していることで、経済活動鈍化の可能性は意識されたことが背景。

ただし、リスクテイクのドル安が進行していることが価格をファイナンシャルな面で下支えした。

10月の中国の非鉄金属生産が発表されたが、ほとんどの金属の生産が大幅に増加し、過去5年レンジを上抜けている。ゼロコロナ政策の一部解除(再びロックダウンが始まってる地区があるようだが)、エネルギー供給不足の解消などが影響していると考えられる。

今後、不動産開発業者の支援が進む中では需要の回復が期待されるため、生産も増加が予想される。

LMEのCOTレポートは7月以降の「金融引き締め加速」を背景とした需要減少に伴う新規のショートポジションが、ほとんどのメタルで大きく解消され、買い戻されている。

11月のファンド決算を睨んだ手仕舞いの動きと考えられ、まだポジション解消が終了していないことからしばらくこの動きは続くことになるだろう。

しかし、中国のゼロコロナは続いており、香港・マカオを除く全土の新規感染者数が7ヵ月振りに1万人を突破し、北京モーターショーが中止隣、重慶市などは事実上のロックダウンとなっている。

ここまで過剰に価格が上昇するのは、どちらかと言えば金融要因の影響が大きかったと考えるべきだろう。

なお、長期の構造的な需要増加による価格上昇は、来年後半からと考えており、今回の上昇は11月末のファンド決算を意識した買い戻しと考えられること、米国の金融引き締めが継続する見通しであることから、12月以降は調整圧力が強まるのではないか。

なお、リスクとしてはファイナンシャルな影響で、米利上げ打ち止め直後から価格が上昇する場合だ。恐らく早ければ3月、遅くとも6月のFOMCで利上げは打ち止めになると考えられるため、Q223から景気回復を先取りして価格が上昇する可能性はあろう。

10月の中国の貿易統計では、ベンチマークである銅地金・製品輸入は前年比▲1.5%の40万4,414トン(前月+25.6%の50万9,954トン)と過去5年平均を割り込んだ。

一方、銅鉱石の輸入は前年比+3.8%の186万8,751トン(前月+7.7%の227万3,426トン)と過去5年の最高水準で推移している。

10月の中国の精錬銅生産は+11.5%の95万3,000トン(前月+6.9%の94万6,000トン)と過去5年の最高水準を上回っている。

生産と輸入を合計した供給量は前年比+7.3%の135万7,000トン(前月+12.8%の145万6,000トン)と過去5年平均を上回っており需要は堅調だが、前年比増加幅が減速している。

10月の銅スクラップの輸入は前年比▲15.2%の11万2,857トン(前月+24.2%の16万6,988トン)と前月からは前年比の伸びが減速、過去5年平均は下回った状態。

銅地金の輸入の急減速、スクラップ輸入の低迷を見ると中国国内の需要の回復は緩慢と見られる。前月までは回復感が強かったが、やはりゼロコロナ政策堅持の方針が重石となっているようだ。

また、3期習近平政権はイデオロギー重視で経済通がおらず、経済以上に体制維持に力を注ぐと考えられ、台湾問題などの対応を優先する可能性が高いことから、2023年以降の銅需要は落ち込む可能性があり、需要・価格のリスクは下向きだ。

今後の非鉄金属価格動向は、短期・中期・長期で分けて考える必要がある。

短期的に非鉄金属価格が上昇するには、

1.中国の経済活動が回復すること(必要条件)

2.株価が上昇すること

3.期待インフレ率が上昇すること

が必要となるが、現在、1.は中国政府が不動産会社に対する資金繰り支援強化を決定したことがプラスに作用するが、コロナ感染拡大に伴うロックダウンは継続する見通しであり、影響は中立。

2.については利上げペース鈍化を先取りして株価は上昇を始めており、再び調整圧力が強まっており、3.は原油価格の下落で低下しやすい。1~3を総合すると、再び下落しやすい地合に。

中期的には景気の循環によって、恐らく来年のQ223~Q323あたりが景況感の底になると考えられ、そのあたりまでは調整圧力が掛かり頭重い推移に。

世界景気が在庫の投資循環サイクル通りに起きることを前提とすると、特段政府が対策を行わなかった場合(自然体の場合)、景気後退入りはQ323からとなるため、Q323~Q423が景気の底になる可能性もあり、この場合はQ124~Q224に回復基調に戻る展開が想定される。

ただし、IMFが経済見通しで指摘しているようにインフレ沈静化に時間が掛れば、長期的に引締め的な金融政策が世界で継続、特に財務体力がなく、同時にインフラ向け投資の潜在需要が大きな新興国の需要を減じると見られるため、この場合は価格の回復はさらにずれ込むことがリスクとして意識される。

また新興国の景気のクラッシュがなくとも、2023年は最大消費国である中国で「財政の崖」が発生するリスクがあるため、いずれにしても2023年の価格のリスクは下向きである。

長期的には脱炭素、脱ロシア、中国・インドの「W人口ボーナス期」入り、東西の緩やかな分裂に伴うサプライチェーン再構築のためのインフラ投資継続、といった材料を考えると、鉱物資源需要は増加して価格には構造的な上昇圧力が掛かると考えるのが妥当だろう。

価格上昇にキャップがかかるとすれば、「脱炭素向け需要の過熱で価格が高騰し、脱炭素シフトができなくなる場合」「資源が足りなくなる場合」が逆説的だが有り得るシナリオ。

本日は、米国主要市場がサンクス・ギビングで休場であるため動意薄い展開を予想。ただし米金融引締めペース鈍化と中国ロックダウンの動きが相殺し合うため、現状水準を維持すると考える。

◆鉄鋼・鉄鋼原料

中国向け海上輸送鉄鉱石スワップは上昇、大連先物は上昇、豪州原料炭スワップ先物は上昇、大連原料炭価格は上昇、上海鉄筋先物は下落した。

中国政府の不動産セクターテコ入れ策(資金繰り策)を受けた不動産開発の再開観測を受けた先行きの需要増加観測を織り込み、そもそも在庫水準が低いことから積増しの動きが診られたが、ゼロコロナ政策堅持に伴うロックダウンの動きが小さくなく上昇余地も限定されている。

中国政府の不動産業者支援策は、資金繰り支援が中心で不動産の供給過剰が発生、不動産会社の経営が悪化している、不動産市場が抱える根本問題の解決にはならず、これらの問題を解決させるための手掛かり、と整理する方が妥当であり、中・長期的に不動産セクターが調整する見通しは変更の必要はないだろう。

また、ゼロコロナ政策は継続しており、経済統計の悪化も続いている。結局「とても酷くなるリスク」が若干緩和した程度、と整理するのが妥当である。

実際、中国の不動産セクター低迷は続き、人口動態的に同国の成長ペースが鈍化する可能性は高い。

中国の不動産セクターの立ち直りには、政府主導による財政状況悪化企業の国有企業による吸収合併などを含む統廃合の推進と、経済対策の実施が不可欠だ。

しかし、中国の地方政府は税収の4割を土地の利用権の売却で賄っているため、不動産セクター状況に対策余力が左右される。

結果、不動産セクターの立ち直りには時間を要することになり、建材需要の減速は鉄鋼製品・鉄鋼原料価格の下押し要因となる。

なお、中国政府は不動産業を救済するよりは信用不安の拡大にならないよう、金融機関の支援(資本注入)を優先すると考えられ、リーマン・ショックのような信用不安の連鎖的な拡大リスクは「今のところ」回避できると見ている。

基本は鉄鋼製品価格で説明可能なブレーク・イーブン価格程度までの下落はあろうが、相場がオーバーシュートすることも多いため、その場合、期先の価格が参考になる。足下、鉄鉱石では70~80ドル程度、原料炭は220~230ドル程度となる。

10月の中国の鉄鋼製品の輸入は前年比▲31.7%の77万2,270トン(前月▲29.3%の89万82トン)と低迷が続き、同じ時期の過去5年の最低水準を下回る状態が続いている。そもそも中国国内の粗鋼生産能力が高く、粗鋼生産の回復が輸入を阻害したと考える。

10月の中国粗鋼生産は前年比+11.4%の7,976万トン(前月+17.9%の8,695万トン)と減速し、過去5年平均を下回った。中国政府は2022年の粗鋼生産を2021年実績を上回らないようにする計画。

10月の鉄鋼製品の輸出は前年比+15.2%の518万4,380トン(前月+1.2%の498万トン)と前年ベースでの伸びが回復、過去5年平均を復帰した。人民元安が輸出を加速させているとみられる。

10月の鉄鉱石の輸入は前年比+3.7%の9,500万トン(前月+4.3%の9,971万トン)と前年比でプラスを維持、過去5年平均も維持した。

ロックダウン解除後も経済活動の回復は緩慢だが、人民元安の進行が輸出を促進したとみられる。

週末発表の在庫統計は、鉄鉱石在庫が前週比▲55万トンの1億3,545万トン(過去5年平均 1億3,855万4,000トン)、在庫日数は27.8日(▲0.1日、過去5年平均31.0日)。

鉄鋼製品在庫は▲45万6,000トンの973万3,000トン(過去5年平均977万6,000トン)、原料炭在庫は▲4万トンの62万トン(164万2,000トン)、在庫日数は▲0.2日の2.4日(過去5年平均 6.8日)と少ない。

鉄鉱石、原料炭とも在庫はタイトな状態が続いている。仮に中国がゼロコロナ政策を撤回するならば、調達圧力は高まることになろう。

本日はも、中国の不動産セクターの活動再開期待と、同時にゼロコロナ政策の堅持を受けて現状維持になると考える。

◆貴金属

昨日の金価格は上昇した。FOMC議事録で利上げペースの鈍化が確認されたことが材料となり、FF金利先物も政策金利の低下見通しを示唆する結果となったことが材料となった。

銀価格も上昇、PGMも株価の上昇も手伝って大幅な上昇に

金の基準価格は+25ドルの886ドル、リスク・プレミアムは▲16ドルの864ドル。

仮に過去5年平均程度にリスク・プレミアムが回帰するとすれば270ドル程度が過去5年平均でありこの水準までの回帰があれば、金価格は1,000~1,100ドル程度までの下落余地があるが、この場合、ETFの管理残高は半分減少することになる。

現在の金基準価格の下落とリスク・プレミアムの上昇は、各国の政策金利の上昇継続観測によるものであるが、リスク・プレミアムは上昇ペースの鈍化でターミナルレートの低下を織り込み、構成要素中のドル安の影響が大きくなっている。

恐らく来年の春頃には米国の利上げが打ち止めとなり、実質金利も低下して基準価格は切り上がると予想される。

一方、金融引き締めの打ち止めで信用リスクが低下するため、リスク・プレミアムは低下すると予想されることから、下落があっても1,200ドル程度が限界と考えている。

足下、金価格に対して説明力が高いのは期待インフレ率そのものであり、金融政策動向、原油価格動向、QTの動向が影響していることが分かる。

Q422の弊社予想原油価格を元に期待インフレ率・金価格の推定を行うと1,650ドル程度が予想され、金融引締めがあっても下げ余地は比較的限定されることになる。

銀価格は、投機的な動きに価格が左右されやすくテクニカル分析が比較的有効に機能する。

景況感を材料に金銀レシオが決まり、金融引締めをして景気を減速させようとしている状況だと、基本的には供給過剰で工業向けの金属である銀は、対金で割安に推移しやすい。

しかし、米中間選挙で民主党が上院を確保、米国内の太陽光パネル供給・設置が拡充される可能性が高く、徐々に金銀レシオには低下圧力が掛る展開が予想される。

本日はFOMC議事録を背景に堅調な推移が予想されるが、米国主要市場が休場であり週末を控えていることから動意薄く、むしろ利益確定の売りに押されるとみている。

◆穀物

シカゴ穀物市場は堅調な推移となった。ドル安の進行が材料となった。

ウクライナ農業省が、ロシアの軍事侵攻により穀物収穫高は過去最高だった8,600万トンから5,100万トンに減少する可能性があることを示唆した。

ロシア情勢は結局停戦するまでは不安定要素であり、今年はラニーニャ現象の影響もあって基本的に穀物が不作であることから価格は下落し難い。

今後は冬場のラニーニャ現象がアラビア半島・北アフリカ周辺に降雨をもたらしており、サバクトビバッタの大量越冬を可能にするため、2023年にかけて穀物供給リスクが来年まで継続する可能性がある。

なお、今のところバッタの大量発生は確認されていない。

本日は米国市場が休場。

※中長期見通しは、7月・11月にリリースの商品市場為替市場動向見通しをご参照ください(有料)。

【マクロ見通しのリスクシナリオ】

・日本政府の財政規律の欠如による、実質的な日銀による財政ファイナンスにより海外からの信認が低下、円が暴落して先進国市場に混乱をもたらす場合(アジア危機ならぬ、日本危機のリスク)。

黒田総裁退任後の政策正常化は困難を極めることが予想され、YCCは物理的な限界を露呈しており、場合によると円暴落・国債暴落・株暴落、というつい先日英国が見舞われた危機と同様の危機が訪れる恐れは無視できず(徐々に顕在化している可能性があるリスク要因)。

・ロシア暴発による核ミサイル使用、それに伴う東西の全面戦争の勃発(可能性は低いリスク)。

そこに至らないまでも、NATO加盟国に対する攻撃に対して報復の経済制裁、それに対するカウンター報復が発生した場合(景気の下押し要因)。

・資源価格(電力価格を含む)の上昇による市場取引のマージンコール上昇で、マージンコールを差し入れられない市場参加者がポジションを外し、市場が機能しなくなる場合(LMEニッケルで見られたような事態が発生して市場が混乱する場合)。

追い証の負担増加に耐えられず、連鎖的にエネルギー企業の倒産が発生する可能性。

・米国経済が正常化する中で金融引き締めが加速、経済をオーバーキルしてしまった場合(価格下落要因)。

また、米国の金融引締めが新興国経済(特に、中東、北アフリカ、東欧、中南米など)に打撃を与える可能性(既に顕在化か)。

インフレ抑制が上手くいかず、スタグフレーション状態が長期化する場合。

・習近平国家主席の独裁体制構築による同国の景気減速リスク。台湾・尖閣を含む有事発生の懸念(リスク資産価格の下落要因となるが、日本にとってはCIF上昇で調達コスト上昇要因に)。

2022年の中国党大会を経て、ゼロコロナ政策継続の可能性が高まったことからロックダウン発生の可能性は排除できず、中国景気がハードランディングするリスク(工業金属などの景気循環系商品を筆頭に、リスク資産価格の下落要因)。

一連の「締め付け強化」に対する中国各地での暴動発生。

・渇水、猛暑厳冬、発電燃料供給不足による工場稼働停止や消費低迷で景気が減速する場合(リスク資産価格の下落要因)。

・脱炭素・脱ロシア進捗による資源需要の高まりによる価格上昇や、資源の供給不足、ロシアの意図的な供給停止(枯渇のリスクも)が発生し、経済活動が抑制される場合(価格上昇→景気減速による価格下落リスク)

・米中対立激化にロシア問題も加わり、緩やかな新冷戦構造が発現しブロック経済圏が発生して貿易活動が鈍化する場合(既にメインシナリオ)。

台湾有事の発生(リスク資産価格の下落要因)。

・自由主義国vs専制主義国の対立加速、自国内の混乱などを理由に急に「手打ち」となった場合(景気のポジティブリスク・中国がさらに力を付け、将来米中が武力衝突するリスク)。

・環境重視型社会への急激な転換による、経済活動の鈍化リスク。成長ドライバーの1つとして期待される、中東・北アフリカ産油国が人口ボーナス期を活かせない(逆に鉱物産出国は高成長となる可能性も)。

逆に脱炭素に向けたインフラ投資の加速で資源価格が急上昇、金融緩和マネーが大量に市場に滞留する中でハイパーインフレとなるリスク。

・次の成長ドライバーとして期待されるインド経済が、期待通りの成長をできない場合(人種差別問題による国民の離反、市場開放・規制改革の遅れ、中国との対立など)。

2018年にすでに人口ボーナス期入りしているため、鉱物・エネルギーをはじめとする景気循環系商品需要の増加は2023年後半~2024年頃。

◆本日のMRA's Eye

「トウモロコシ価格は調整も余地限定か」

ロシアのウクライナ侵攻以降、水準を切り上げてきたトウモロコシ価格だが、今年の5月以降下げ基調に転じた。その後、ロシアの穀物禁輸措置報道や悪天候に伴う生産下振れ観測が強まる中で再び上昇。足下、200日移動平均線のレジスタンスラインが重く、やや水準を切下げる展開となっている。

トウモロコシを始めとする商品価格は、基本的には需給バランスが価格に影響を与える。

直近3年間のデータを元にすると、最もトウモロコシ価格に対して説明が高いのは北米の生産地が競合する大豆である。

これは生産者が同じ農地を活用する場合、大豆とトウモロコシ、どちらを生産した方がより利益を得られるかを検証しながら行われ、かつ、生産地が基本的に重複するため等しく天候の影響を受けるためである。

また2000年代の中頃からはエタノールがガソリンの添加材として用いられるようになったが、大豆から生産される大豆油も、生可能エネルギーにも用いられるパーム油需要の影響を受けるため、結果的にエネルギー価格との連動性が高まるようになった。このことも、トウモロコシ価格との相関性を高めていると考えられる。

大豆価格に対して説明力が大豆に次いで高い野はガソリン、WTI原油価格、米10年期待インフレ率であり、作付意向面積や海洋ニーニョ指数などの需給ファンダメンタルズ要因の影響はエネルギーや金融政策などの金融要因にやや劣後していることになる。

これはやはり原油や金融市場と比較した際の、市場規模の大きさの違いが影響しているといえる。

米10年期待インフレ率や原油価格は、弊社の見通しでは景気の循環的な減速や、米FRBの金融引き締めの影響でいずれも低下する見通しであり、トウモロコシ価格にも下押し圧力が強まる展開が予想される。

金融要因に次いで影響が大きい作付意向面積は、通常、第4四半期末のトウモロコシと大豆の比価の影響を受ける。

第4四半期はまだ終了していないがこれまでの価格推移を見ると、恐らく大豆よりもトウモロコシの方が例年に比べて割高となるため、来年のトウモロコシの作付意向面積は増加が見込まれる。このこともトウモロコシ価格を押し下げることになるだろう。

また、ラニーニャ現象が来年3月頃に収束する見通しであることも、投機の売りを誘うため同様に価格の下押し要因となる。

しかし、長らく続いているラニーニャ現象の影響でトウモロコシの需給ファンダメンタルズはタイトである。

価格に対する説明力が長い間、担保されてきた需給率(需要を生産量で割ったもの)は世界全体で81.8%と過去10年で3番目の高い水準を維持する見込みであり、シカゴ定期価格に直接影響を与える米国の需給率に関しては92.3%と2012-2013年以来の高水準が見込まれている。

このことはトウモロコシ価格の下値余地を限定することになる。

また、ロシアとウクライナの戦争は継続しており、ウクライナ産トウモロコシの輸出が制限を受ける可能性は決して低くない。

同様にロシア関連では、脱ロシア産エネルギーを企図して再生可能エネルギーへのシフトが加速すれば、トウモロコシの燃料としての需要が増加するためこのことも価格を下支えすることになるだろう。

また、これまでドル建て資産価格を下押ししてきた米ドル高が、インフレの収束と共に修正される見通しであることも金融面でトウモロコシ価格を下支えすると予想される。

結局、トウモロコシ価格は来年にかけて調整するが、下げ余地は限定されるのではないか。

主要ニュース/エネルギー・メタル関連ニュース/主要商品騰落率/主要指数/市場の詳細データPDFは、有料版「MRA商品市場レポート」にてご確認いただけます。

【MRA商品市場レポート】について