欧米PMI悪化を受けて総じて軟調

- MRA商品市場レポート

2022年7月25日 第2245号 商品市況概況

◆昨日の商品市場(全体)の総括

「欧米PMI悪化を受けて総じて軟調」

【昨日の市場動向総括】

昨日の商品価格は発電燃料やLME非鉄金属などが上昇したが、その他は総じて軟調な推移となった。

注目されていた欧米のPMIに付いて、景気に先行性があるとされる製造業PMIが欧米ともに悪化、個人消費の指標となるサービス業PMIも大幅に悪化し、欧米とも50の閾値を下回ったことなどが、景気への懸念を強める形となった(詳しくは昨日のトピックスをご参照ください)。

今週、IMFの経済見通しが発表され恐らく来年下半期(7月以降)からのリセッション入りが示唆されると予想される。

ただ、基本的にIMFはいつも景気に対しては強気の見通しになるため、景気減速局面では景気の減速を見誤ることが多い。商品市場参加者はGDP見通しなど、IMFの数値を需要の指標として参考にしているため、「景気後退時における見通し下方修正継続」は後追い的に商品価格の下落を促すため、要注意である。

ただし、2023年の景気減速はある程度決まったことになりつつある中、現在考えるべきは「来るべき構造的な価格上昇」に備えた体制作りであろう。

【本日の見通し】

週明け月曜日は引き続き景気動向と金融政策動向に注目が集まる展開が予想され、基本的には軟調な推移となる商品が多いと考えられる。

欧米は景気が悪くなったとしても金融引締めは継続する、という方針であるためだ。

その意味で、景気動向、為替動向を占う上で参考になる、欧州の日銀短観であるIFO景況感指数に注目している。市場予想は以下の通り。

7月IFO企業景況感指数 90.1(前月92.3) 現況指数 97.5(99.3) 期待指数 83.0(85.8)

【昨日のトピックス】

昨日発表された欧州のPMIは、明確に同地区の景気が減速していることを示唆する内容だった。

景気に先行性がある指標という意味では製造業のPMIが重要だが、ドイツは49.2(市場予想50.7、前月52.0)と予想・前月を下回り、閾値の50を下回った。欧州全体の製造業PMIも49.6(市場予想 51.0、前月52.1)とやはり悪化している。

製造業PMIは比較的正確に3~4ヵ月、GDPに先行するため来月もさらに減速するようなことがあれば、欧州が年内に景気後退局面入りする可能性は排除できない。

米国のPMIも減速しているが、製造業PMIはまだ閾値の50を大きく上回る52.3であるが、個人消費の指標であるサービス業PMIは47.0(市場予想52.7、前月52.7)と一気に悪化した。実質賃金の低下が消費に影響を及ぼしていると考えられる。

ただし、景気循環的に2023年がそれほど良い年にならないことはある程度所与のものであるため、この減速を受けて余り慌てないことである。恐らく需要も減速し、多くの景気循環系商品価格は2023年の前半に掛けて調整することになるだろう。

恐らく多くの消費者・製造業などは調達面に関し、ここで一息つくことができそうだが、新東西冷戦が始まっていることを考えると、構造的な鉱物資源やエネルギー価格の高止まりは続くと予想されるため、将来の上昇に備える時期に来ている、と考えるべきだろう。

【昨日のセクター別動向と本日の見通し】

◆原油

原油価格はもみ合った結果、前日比マイナスで引けた。欧米の製造業PMIに注目が集まる中、欧州PMIの悪化を受けたドル高で下落、その後、米サービス業PMIの大幅悪化を受けたドル安で上昇した。

基本的にまだ需要の減速が本格化していない、という前提の中まだ供給面が強く意識されており高値圏での推移が津に続落した。ECBの想定以上の利上げドル指数が下落する局面もあったが、総じてドル高基調であったことから水準を切下げている。

足下、200日移動平均線と100日移動平均線のレンジ内での推移が続いている(Brent原油ベースで97ドル~111ドル)。

Uralなどのロシア産原油からBrentなどのその他の原油へのシフトはつづいており、現在の原油価格の実力値の指標である「BrentとUralの平均値」は87.00ドル(前日比▲0.86ドル)。

今後の比較的短期的な見通しは以下の通り。現在は2.の状態でかつ、リセッション入りが意識されている状態。

リセッション入りが意識される中では想定価格のレンジも下方修正されやすいため、適宜、価格レンジは見直す予定。

バイデン大統領の中東訪問を受けて、場合によると3.に移行するかもしれないが、OPECプラスの合意を得なければ増産は難しく、仮にサウジアラビアやUAEが増産に応じると「増産余力がなくなる」として逆に買い材料とされる可能性もある。

即時増産可能国として期待していたイランはもう西側諸国の要請で増産することはないだろう。ロシア・中国とタッグを組むことはほぼ確実な情勢だからだ。

仮に増産したとしても、それは東側諸国に提供されることになるため、西側諸国のベンチマーク原油価格の下落には寄与しないのではないか。

となると、結局、米国の増産が必要になってくるが、オイル・メジャーはクラックスプレッドが空前の水準に達しており、需要も落ちていないため増産せずとも利益が確保出来ること、脱炭素派の強い牽制の動きを受けて製油所のキャパシティの拡大にも慎重になっていることから、なかなか増産が始まらない。

教科書的には人とモノの確保が出来ないことが原油増産の遅れの要因と整理されるものの、ややうがった見方かもしれないが、環境面に厳しくオイル・メジャーを目の敵にしてきたバイデン大統領率いる民主党が「中間選挙で敗北した後に」増産に転じるのではないか。

<シナリオ別原油価格見通し>

1.ロシア・ウクライナ情勢沈静化せず、ロシアの原油が半分程度市場に出てこない Brent 120-150ドル

2.戦闘状態が継続し、欧州をはじめとする西側諸国がロシア原油を段階的に禁輸とし、それが実行されるBrent 95-120ドル)

3.1.ないしは2.の状態で産油国のいずれかが増産する(規模による)Brent 85-115ドル)

4.戦闘状態が継続するがロシアからの原油・石油製品供給が減少しないBrent 90-115ドル

5.4.の状態で産油国のいずれかが増産する(規模による)Brent 75-110ドル

6.ロシアがウクライナから撤退Brent 95-120ドル

7.6.に加えて産油国のいずれかが増産する(規模による)Brent 75-110ドル

(ここから先は比較的中・長期のシナリオ)

8. 脱ロシア完了(西側諸国+OPECで完全にロシア産原油代替可能の場合)Brent 60-90ドル

9. 東西冷戦構造が構築されなかった場合(前回オイルショック時と同様に化石燃料の生産が増えて顕著な供給過剰となる場合)Brent 40-60ドル

※産油国の増産は、鍵となるイランで130万バレル、ベネズエラで50万バレル程度を想定している。OECD諸国の戦略備蓄130万バレル放出は半年の時限付。

※上記価格レンジは市場動向を反映して、逐次微修正している。

長期的な視点では、以下のような流れが想定される。基本的には下りのエスカレーターに乗る中で、供給面の材料が価格を高止まりさせる、という見通し。

2024年以降は、現在のインフレ抑制がどの程度進むか、脱ロシアがどのような形で収束するか、に依拠するためまだなんともいえないところ。

現在~Q422 需要の伸び減速・供給制限継続・金融引締め加速(↓) 想定よりも早くリセッション入りした場合(↓↓) Q422~Q123 需要の伸び減速・供給不足期 (↓) グローバル・リセッションの場合 (↓↓)Q323~Q423 需要減速底入れ・供給回復期 (↑)2024年以降 需要回復・脱ロシア進捗(非OPECプラスの増産) (→)

※矢印の向きは価格の方向性。

週明け月曜日は独IFO企業景況感指数の悪化が見込まれ、ユーロ安・ドル高バイアスがかかることから価格は下押しされると予想。ただし200日移動平均線のサポートラインを割り込むまでにはならないと見る。

◆天然ガス・LNG

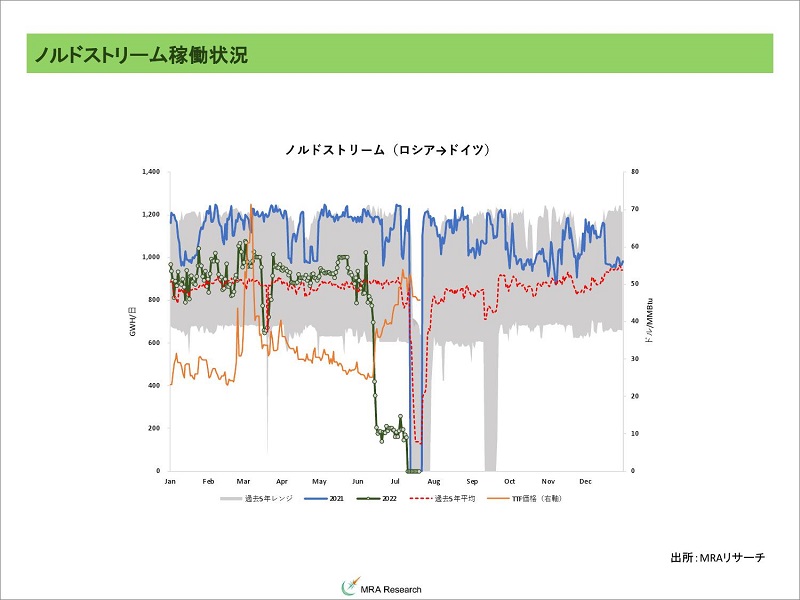

欧州天然ガス先物価格は小幅に上昇した。ロシアが予定通りノルドストリームを再稼働したが、稼働率がキャパシティの40%程度に止まっていること、若干では有るが前日から供給量が減少していることで、フロー供給の回復期待が後退したことが背景。

引き続きロシアにとってガスは「武器」の位置づけといえ、需要本番となる冬場に掛けた稼働停止リスクは小さくないと考えている。

※週次(原則金曜日)の更新となります。

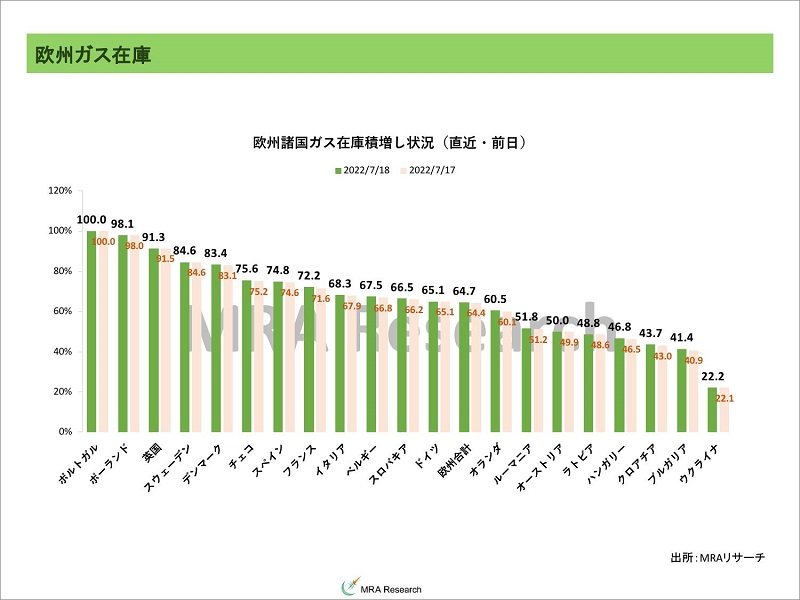

欧州全体のガス在庫は7月21日時点で65.5%(前日65.2%)と増加。LNGの輸入が季節性を無視して高水準であることや、ノルウェーの輸出増加、域内景気の減速が在庫増加に寄与していると考えられる。

しかし問題は「フロー」の供給であり、本番は今年の11月以降だ。

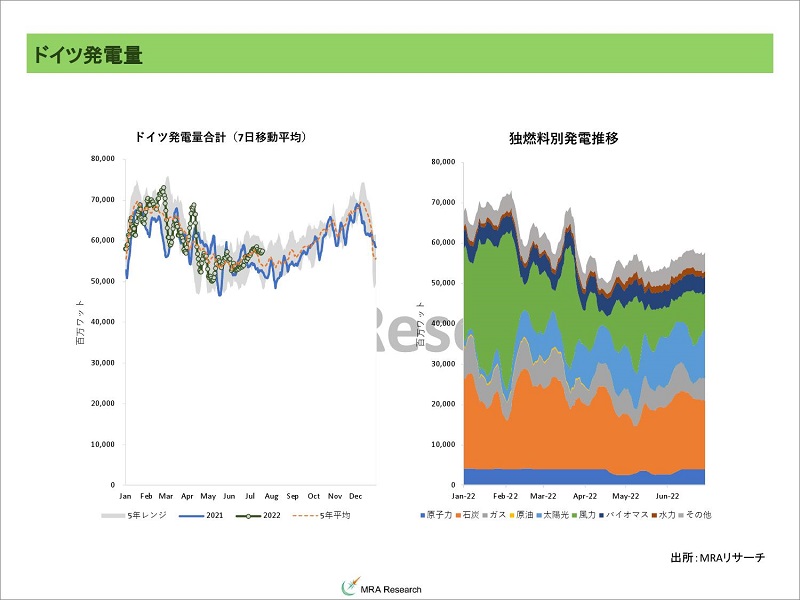

域内最大の消費国であるドイツはガス供給に関し、早期警告、警報、緊急の3段階を設置しており、今は警報のレベル。

仮に緊急(Emergency)となった場合、病院や家庭など向けの供給を優先することになるため、企業活動が停止するリスクが高まることになる。

ドイツはLNGのターミナルを持たないため、少なくともあと数年は

1.域内供給の増加2.その他の熱源の利用(風力、太陽光含む)3.需要の削減

によってガス在庫を積み上げるしかない。

域内の電力供給が一番に取り上げられて報じられているが、ガス供給が充分ではない場合、世界最大の総合化学メーカーである独BASFなどの化学セクターへの影響は小さくなく、場合によると化学製品の供給途絶を通じて、世界経済に大きな打撃となる可能性も否定出来ない。

現在の天然ガス・LNGのスポット価格変動要因を整理すると概ね以下に集約される。

1.脱ロシアの継続(スポットカーゴ価格の上昇要因)2.LNGターミナル・ガス田の不慮の停止3.西側消費国に対するロシアの嫌がらせ(価格の上昇要因)4.景気減速(価格下落要因)5.気象状況(今のところ需要増加で価格上昇要因)6.季節要因7.そもそもの在庫不足(在庫積増しバイアスで価格上昇要因)

日々これらに関わる材料が処理されて価格が動いているが、欧州が脱ロシアを進める方針に変わりはなく、スポットのガス調達を増やして調達構造を変化させる見通し。

「脱ロシアの供給ソースの完全確保」が出来るまではスポット価格は高い水準を維持、その後は下落、というのがメインシナリオとなる。

現在、2.に関して、米Freeport社のLNGターミナル火災による輸出停止リスクが顕在化、3.も欧州・日本で顕在化している状況で、この数週間では4.の可能性も高まっている。

また、5.に関して欧州で記録的な熱波が報告されており、さらに厳しい状況に陥っている。ただ、欧州は冷房設備を持たない地域も多く、これによって電力消費量が大幅に増加する、ということにはならない(逆に言えば、猛暑で亡くなる方も出てくる可能性がある、ということ)。やはり本番は冬である。

Freeport社のLNG液化容量は全米の16.5%に相当。2020年実績を元にすると、世界のLNG貿易量の4.1%に相当するため影響は大きい。

報道ベースでは部分回復は9月頃、完全回復は年末とされるターミナルの不稼働に伴う供給リスクが顕在化している状況。なお、LNGターミナルの再稼働は外部監査を必要とし、書面による事前の当局の承諾が必要、と報じられておりさらに出荷回復に遅れが出そうな状況だ。

これらのリスクが顕在化した場合、自国民の生活や産業に著しい不利益が生じるため、欧州域内からロシア制裁解除の声が高まる可能性はある。ロシアは恐らくそれを狙って日本やドイツに圧力を掛けているのだろう。

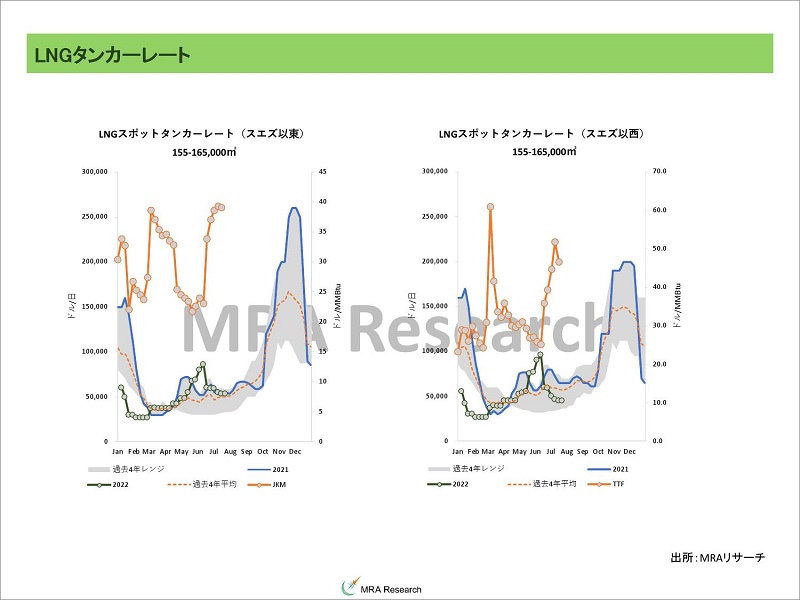

LNGのタンカーレートはスエズ以西・以東とも低下。Freeportの事故の影響とみられるが、スエズ以東は過去5年平均まで、スエズ以西は過去5年の最低水準まで低下している。

このことは欧州は、在庫を例年以上のペースで積増ししなければいけないタイミングで、例年程度のフローしかなくなっている可能性を示唆している。

※週次(原則金曜日)の更新となります。

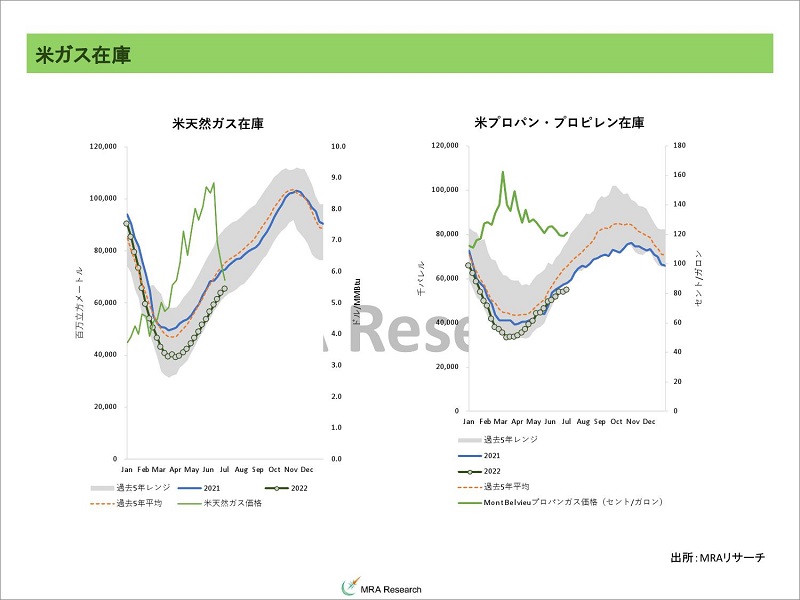

米国天然ガス先物は続伸。在庫水準の低さと全米を熱波が襲っていることで、需要増加観測が強まっていることが背景。

50日移動平均線のレジスタンスラインを超えてから上げが加速しており、折からの在庫不足と相まって価格は高値を維持している。

※週次(原則金曜日)の更新となります。

JKM先物は全体的に小動きだった。ノルドストリームの再稼働や、中国経済の低迷は買い手にとっては朗報だが、北半球全体の気温上昇や、中国の景気てこ入れ策がこれから顕在化すると考えられること、といった強材料との綱引きとなっている。

今後も構造的なガス不足は景気の急減速や冷夏・暖冬がない限り簡単に解消するものではないため、結局、夏場~冬場にかけての価格リスクは上向きと考えるべきである。

サハリン2に関しては、日本政府が出資継続を三菱商事・三井物産に打診しているようだが、今後どうなるかは分からない。

仮に日本が今まで通りの契約が不可能になった場合はスポット市場で調達せざるを得ず、その場合は調達コストが3倍~4倍にはね上がり、コスト増加は1兆円/年を超えることになる。

ただ、ロシアが今まで同じ条件では売らない、と言った訳でもなくロシアも受け入れ先が限られるLNGを日本・欧州以外に回す選択もそれほどないため実はそこまで深刻な状態にならないかもしれない(ただし相当希望的観測)。

なお、期先(2023年以降)の価格の高止まりはLNG市場の構造変化を反映したものであり、脱ロシアが完了し、ロシアのガスが「浮く」状態になってからは再び水準が切り下がると考えているが、それはまだ先のことになる見込み。

7月17日時点の日本の発電用LNG在庫は194万トン(前年同月末226万トン、2017~2017年平均203万トン)と先週から変わらず。過去5年平均を下回っており、在庫状況はタイトな状態。

今年の夏は猛暑が見込まれているため、夏場の電力供給不足のリスクは高いが、ロシア政府によるサハリン2の扱いがよく分からないことから、冬場のリスクは高い状況が続く。

週明け月曜日も、ノルドストリームの稼働が低迷し結局欧州もスポットで天然ガスやLNGを求めざるを得ないため、高値圏での推移は続くと予想される。

※LNGの数量とガスベースの換算レートは、注記がなければBP提示の 1トン=1,360立方メートルを用いている。

◆石炭

豪州石炭スワップは上昇し、410ドルを目指す展開。直近限月と第2限月の水準がかなり乖離しているが、これは足下の現物流動性が低下していることに伴ういわゆる「コンビニエンス・イールドの効果」に因るものであり、仮に流動性があれば、石炭の基準価格は期先の220ドル程度となる。

しかし最早「脱ロシア」を進める中では高カロリー炭の需要は継続する見込みであり、かつ、欧州がこれまで行ってきた脱石炭への強制的な取組みにより、供給能力は制限されており、下がったと言っても220ドル程度が基準となってしまう。

今のところ中国は海上輸送石炭市場の需給に大きな影響を及ぼしていない。しかし、中国政府の経済対策強化方針も考えると、国内炭だけでは充分ではなく今後海上輸送炭需要が増加する可能性は低くない(特に冬場)。

中国政府は2022年の石炭生産目標は1,260万トン/日(3億9,060万トン/月)に設定しているとされ、これが達成されるとほぼ輸入が不要となる。

6月の中国の石炭生産は、前年比+17.4%の3億7,931万トン・1,264万トン/日(前月+12.7%の3億6,783万トン、1,187万トン/日)と、生産は急増し、政府目標を上回っている。

6月の中国の石炭輸入は原料炭・燃料炭合計で前年比▲33.1%の1,898万2,000トン(前月▲2.3%の2,055万トン)と急減速しているが、これは国内生産が「輸入が必要ないレベル」に回復していることと、ロックダウンの影響による経済活動の鈍化が影響していると考えられる。

6月の内訳はまだ発表されていないが、5月の統計では。ロシアからの輸入が+92万トンの増加となったが、インドネシアからの輸入が▲96万トン、カナダからの輸入が▲16万トンの減少となっていた。

1.中国政府は大規模な経済対策を実施の方針であること2.懸念していた猛暑が既に始まっていること(厳冬の懸念も)3.南半球は寒波の影響を受けていること

から中国の国内供給が不充分になる可能性はあり、その場合、海上輸送炭市場がタイト化するリスクはありえる。

日本も今年の夏は猛暑見通しであり、石炭価格の高騰が電力会社の業績を圧迫するのみならず、逆ざや発生に伴う電力供給制限が起きる可能性も意識しなければならない状況。

特に、高品位なロシア炭の供給停止はカロリーベースで競合しやすい豪州炭などの価格を押し上げやすいことも、日本が主に輸入している豪州炭価格を押し上げることになろう。

また、意図的にロシアが石炭の輸出を停止することも充分にありえる。

米国でも夏場の電力供給不足への懸念が指摘されていたが、Freeportの事故の影響もあって結果的に域内供給が間に合う可能性は出てきた。結局、ほとんどの資源に恵まれる米国は強い。

週明け月曜日も、ロシアのガス供給制限が続いていることから、(地域によっては)競合燃料であるガスとの裁定が働くため、高値維持の公算。

なお、景気の先行きへの懸念は強まっており恐らく2022年後半以降、いずれかのタイミングでリセッション入りすると予想されるため、先行きの見通しは比較的弱気。

◆非鉄金属

LME非鉄金属価格は為替に影響を受けながら水準を切り上げたが、引けに掛けてはドルが上昇したことで水準を切り下げた。しかし前日比では比較的大幅なプラスで引けている。

非鉄金属は中国政府による経済対策が季節的に8月頃から顕在化し始める、との期待に加え、欧米の製造業PMIを受けた為替の(総じて)ドル安進行が買い戻しを誘った。

コロナショック後以降のサプライチェーン混乱と景気刺激によって「インフレトレード」がテーマとなる中、投機の買いも加速して上昇していた非鉄金属価格は調整圧量が強まっているが、短期期には売られすぎ感も強く、過度な金融引締めへの懸念が和らぐ中では安値拾いの買いが入りやすい。

今後の非鉄金属価格動向は、短期・中期・長期で分けて考える必要がある。

短期的には中国がGDP成長目標達成のために経済対策の実施をなりふり構っていないことから、そろそろ買い戻しが優勢になると考えられる。

これまで下げを主導してきた投機筋(ファンド筋)が短期的に買い戻しを入れる可能性も低くない。

短期的に非鉄金属価格が上昇するには、

1.中国の経済活動が回復すること(必要条件)

2.株価が上昇すること

3.期待インフレ率が上昇すること

が揃う必要がある。いずれか1つでも顕在化すれば価格は上昇すると見るが、現状、1.が顕在化する可能性が出てきた。

2.は今後発表される企業決算動向に左右されるためまだ様子見、3.は米FRBのインフレ抑制方針に大きな変更はないため、こちらは下向き圧力。

よって、しばらくは1>2+3という展開が基本となる。

中期的には景気の循環によって、恐らく来年のQ123・Q223あたりが景況感の底になると考えられ、当面調整圧力が掛かることになる。

ただし、世界景気が在庫の投資循環サイクル通りに起きるのであれば、特段政府が対策を行わなかった場合(自然体の場合)、景気後退入りはQ323からとなり、この場合はQ124に回復基調に戻る展開が想定される(欧米の調査機関はこちらのシナリオを支持しているところが多い)。

2023年は最大消費国である中国で「財政の崖」が発生するリスクがあるため、価格のリスクは下向きである。

長期的には脱炭素、脱ロシア、中国・インドの「W人口ボーナス期」入り、といった材料を考えるとやはり鉱物資源需要は増加し、価格には構造的な上昇圧力が掛かると考えるのが妥当だろう。

恐らく来年後半から再び長期的な上昇トレンドに入ることになると予想している。ただしその価格上昇の発射台となる価格が、例えば銅で6,000ドル台になるのか、7,000ドル台になるのかは、今年から来年に掛けての中国の景気減速度合いに依拠する。

週明け月曜日も金融政策動向、為替動向を睨みつつもみ合うものと考える。

ただし、豪州の日銀短観に相当するIFO景況感指数の悪化が見込まれており、恐らくユーロ安・ドル高が進行するためやや軟調な推移になるのではないか。

◆鉄鋼・鉄鋼原料

中国向け海上輸送鉄鉱石スワップは上昇、豪州原料炭スワップ先物は小幅下落、大連原料炭価格は上昇、上海鉄筋先物は直近限月が下落、中心限月が上昇した。

中国の経済対策期待で鉄鋼製品価格が同じ時期の過去5年の最低水準から回復したことを受けて、鉄鉱石・原料炭にも買いが入った。

ただし、Valeが来年のガイダンスを既に引き下げるなど、2023年の景気については悲観的な見方が大勢を占める中、鉄鋼製品在庫も積み上がっているため、中国の経済対策が一巡した後、鉄鉱石価格は大きく下落する可能性がある。

ただし、この下落は逆に言えば鉄鋼消費者にとっては「ヘッジの好機」ともいえ、足下の価格下落で一息つける状態になりつつあるが、ここはむしろ価格上昇への備えを始める時期に来ていると考える。

週末発表の中国鉄鉱石港湾在庫は前週比+220万トンの1億3,280万トン(過去5年平均1億3,192万6,000トン)、在庫日数は27.0日(+0.5日、過去5年平均28.9日)と、絶対水準は過去5年平均を回復したが、日数ベースではまだ在庫積増しの余地がある。

原料炭は▲1万トンの196万トン(過去5年平均164万7,000トン)、在庫日数7.4日(6.6日)と、漸く需給が緩み始めた。

鉄鋼製品は前週比▲62万7,000トンの1,502万9,000トン(過去5年平均1,261万トン)と在庫水準は高く、製品価格の押し下げ要因となっている。

鉄鋼製品価格から類推される鉄鉱石価格は109.4ドル、原料炭価格は175.7ドルであり、現在の価格は鉄鉱石が割安、豪州原料炭はやや割高に推移していることになる。

この推測値から著しく乖離していた豪州原料炭価格の上振れは50ドルまで低下してきており、徐々に正常化しつつある。

週明け月曜日も中国の経済対策期待と在庫が低水準であることから、在庫積み増しの動きが予想され、小幅に水準を切り上げる展開を予想。

◆貴金属

昨日の金価格は実質金利が低下したが、株価下落に伴う益出し売り(安全資産としての役割を果たす)が出たため、上昇余地は限定された。

金の基準価格は前日比+52ドルの1,197ドル、リスク・プレミアムは▲43ドルの531ドル。

弊社は現在、金融政策動向に伴う実質金利の変化がそれほど大きくなくなって来たことを受けて、より、リスク・プレミアムについて注目している。

相場上昇局面の最終局面ではリスク・プレミアムが大きく拡大するが、その後沈静化する局面ではリスク・プレミアムが縮小するため。

仮に過去5年平均程度への回帰があるとすれば230ドル程度が現在の平均であるため、あと300ドル程度の下落余地があることになり、金価格は1,420ドル程度までの下落が有り得ることになる。やや下値は切り上がった。

銀は金価格と同様の展開で小幅下落。銀価格はバイデン大統領が太陽光パネル計画を発表する前の水準まで低下しており、今後、コロナ前の15~20ドルのレンジに戻る可能性がある。

しかし、

1.太陽光パネルの設置は恐らくまだ増えること2.IOTの進捗によって銀の需要は構造的な増加が続くと考えられること

からレンジはもう少し上に切り上がっているとみている。

とはいえ、金のリスク・プレミアムが剥落し、過去5年平均程度まで収れんすると今から▲350ドル弱の下げ余地がある。これだけでも銀価格を▲3.8ドル程度押し下げると考えられる。逆に言えば、現状、銀の下値は最も下がったとしても15ドル程度まで、ということだろう。

パラジウムはAmplatsのパラジウム生産が前年比▲3.9%の減少となり、その中で買いが入ったが50日移動平均線を上抜けしたところから上げが加速した形。

週明け月曜日は金融政策動向と景気に焦点が当たる中、長期金利の低下が始まっており金融面で金価格が支えられる一方、景気の先行き懸念から工業向けの金属出荷が低迷する可能性があるため、PGMは軟調推移を予想。

◆穀物

シカゴ穀物市場はトウモロコシと小麦が大幅に下落した。ロシア・ウクライナ・トルコ・国連の4者はウクライナ産の穀物輸出で合意、海上輸送市場の供給懸念が解消したことが売り材料となった。

カナダや豪州の増産期待などで小麦は「数字の上では」供給が足りる見通しだったが、ウクライナ産・ロシア産の穀物類の輸出停止が懸念されていたため、いつまで続くか分からないが、これが解消したことは目先の売り材料となる。足下、ウクライナ危機前の水準まで価格は低下している。軒並み下落した。原

ただし、今年はラニーニャ現象が発生しているため生産地の気象状況は安定しておらず、本当に足りるのかどうかは今年の秋の収穫まで分からない。

週明け月曜日は、捉えず宇露の食料品輸出で合意が見られたことから軟調推移を予想。ただし需給ファンダメンタルズはタイトなままと考えられる為、さらなる下落余地は限定されると考える。

※中長期見通しは、7月・11月にリリースの商品市場為替市場動向見通しをご参照ください(有料)。

【マクロ見通しのリスクシナリオ】

・米国経済が正常化する中で金融引き締めが加速、経済をオーバーキルしてしまった場合(価格下落要因)。

また、米国の金融引締めが新興国経済(特に、中東、北アフリカ、東欧、中南米など)に打撃を与える可能性。

・中国のゼロコロナ政策にこだわるスタンスがロックダウンを頻発させ、中国景気がハードランディングする場合(工業金属などの景気循環系商品を筆頭に、リスク資産価格の下落要因)。

それに伴う各地での暴動発生。

・渇水、猛暑厳冬、発電燃料供給不足による工場稼働停止や消費低迷で景気が減速する場合(リスク資産価格の下落要因)。

・脱炭素・脱ロシア進捗による資源需要の高まりによる価格上昇や、資源の供給不足、ロシアの意図的な供給指定(枯渇のリスクも)が発生し、経済活動が抑制される場合(価格上昇→景気減速による価格下落リスク)

・米中対立激化にロシア問題も加わり、緩やかな新冷戦構造が発現しブロック経済圏が発生して貿易活動が鈍化する場合(既にメインシナリオ)。

・自由主義国vs専制主義国の対立加速、自国内の混乱などを理由に急に「手打ち」となった場合(景気のポジティブリスク・中国がさらに力を付け、将来米中が武力衝突するリスク)。

・環境重視型社会への急激な転換による、経済活動の鈍化リスク。成長ドライバーの1つとして期待される、中東・北アフリカ産油国が人口ボーナス期を活かせない(逆に鉱物産出国は高成長となる可能性も)。

逆に脱炭素に向けたインフラ投資の加速で資源価格が急上昇、金融緩和マネーが大量に市場に滞留する中でハイパーインフレとなるリスク。

・次の成長ドライバーとして期待されるインド経済が、期待通りの成長をできない場合(人種差別問題による国民の離反、市場開放・規制改革の遅れ、中国との対立など)。

2018年にすでに人口ボーナス期入りしているため、鉱物・エネルギーをはじめとする景気循環系商品需要の増加は2023~2024年頃。

◆本日のMRA's Eye

「2022年銀・プラチナ見通し」

金価格は調整したとはいえ、高値圏での推移が続いている。

弊社は金価格の構造をより理解しやすくするため、実質金利(10年債利回り-期待インフレ率)で説明可能な基準価格とそれ以外の要因(安全資産需要やドル指数の変動による名目価格の変化)をリスク・プレミアムとして整理しているが、足下、米金融引締めやQTの影響で実質金利で説明可能な価格は低下、一方でリスク・プレミアムが上昇している状況。

一方、「貧者の金」と言われる銀価格は大幅に調整し、「バイデンの太陽光パネルショック前」の水準まで価格が低下した。価格下落の背景は、銀市場が投機を除けば供給過剰となっている前提の下、コロナ関連給付金の終了、動労市場に労働者が復帰することで「給付金をもらっている時よりも運用資金が減り」手仕舞いを行っている可能性が考えられる。

仮に「コロナ前」に戻るのであれば銀価格は20ドル割れまで下落すると考えていたが、まだ15-20ドルといった価格レンジに復帰したという感じではない。

というのも、コロナ前には米政権による太陽光パネル設置の話もなく、ロシア問題を背景とした脱ロシア加速で欧州が太陽光パネル設置を新築住宅に義務づけること、などの追加の材料は含まれていないからだ。

Silver Instituteの予想による需給バランスも、投機を除くと供給過剰であるとはいえ、昨年の264.8百万オンスの供給過剰から、236.1百万オンスの供給過剰に需給はややタイト化すると予想されていることを考えると、プレコロナの水準である15-20ドルよりは水準は高く、17-22ドルが当面のレンジになるのではないか。

ただいずれにしても「宴」が終ったことは確実であり、投機的な資金の流入が銀価格を押し上げるには、まだ付加的な材料(金価格が上昇する、本当に太陽光パネルの設置が今以上に加速する、など)がなければ上値は重いのではないか。

この3ヵ月の米金融政策に関連する指標とプラチナ価格の相関性を見ると、最も影響が大きいのがドル指数(▲0.82)、ロシアMOEX(0.65)、米10年実質金利(▲0.56)であり、次いでS&P500(0.48)となっている。

ロシアの株価との相関性の高さは、ロシアの供給云々、というよりも同じロシア銘柄、という連想で売買されている結果、と考えられる。

商品セクター内での比較では、銅や鉄鉱石などとの相関が高い。共通していえることは鉱物資源であり、中国の動向が影響しやすいことだろうか。

しかしやはり相関性で最も有意なのはドル指数であり、ドル指数は足下、金利だけではなくユーロの相対的な弱さ、日本円の相対的な弱さ(構造的な貿易赤字体質による円安・ドル高圧力の高まり)が、金利差以上にドルを押し上げている状況。

貿易収支赤字の源泉であるネルギー価格の高騰は今しばらく続くと予想されるため、プラチナ価格にも短期的には下押し圧力が掛かりやすい。

ロシアに対する制裁強化の方針が欧州を中心に打ち出されているため、ロシア産のプラチナ供給減少が価格に影響を与える可能性は否定出来ないが、当面はFRBの金融政策動向がプラチナ価格を左右し、価格には下押し圧力が掛る可能性が高いと予想される。

WPICの直近の推計によるプラチナの需給バランスは、2022年は65万2,000オンスの供給過剰と前年の123万2,000オンスの供給過剰からは余剰分を縮小する見通し。しかし供給過剰幅はこの10年で2番目と緩和した状況。

中期的なプラチナ価格の影響も確認すると、過去3年程度の月次データを元に相関分析を行うと最も相関性が高いのがプラチナETFの保管量であり、次いで銀価格、米製造業PMI、独製造業PMI、NYMEX保管在庫、中国輸入の順。

プラチナはディーゼル車の排ガス触媒に用いられるため、ディーゼル車がメインの欧州の製造業PMIとの相関性が高いが、それ以上にかなり直接的にETFの残高に左右され、投機的な取引の影響がプラチナ価格への影響が大きいことを示唆(ETFは恐らく欧州を中心とする実需と米国の金融政策動向を足下重要視)。

主要ニュース/エネルギー・メタル関連ニュース/主要商品騰落率/主要指数/市場の詳細データPDFは、有料版「MRA商品市場レポート」にてご確認いただけます。

【MRA商品市場レポート】について